2022 年上半年,游戏版号的重启为国内手游市场带来了一次“小春天”,另一方面,手游出海的浪潮仍在继续,越来越多的厂商也陆续加入出海逐浪的队伍。

AppGrowing 数据显示,2022 年上半年,无论国内还是海外,手游类移动广告均呈现出增长趋势,全球手游对于头部流量池的争夺都在不断加剧。

为了更全面地观察全球手游买量市场变化,AppGrowing 联合游戏葡萄 发布《2022年上半年全球手游买量白皮书》,从大盘变化、策略变化、品类竞争、投放数据、广告素材等方面解读 2022 年上半年全球手游买量数据。

同时邀请 AppLovin、Chartboost、Digital Turbine、艾瑞咨询、Kuuki Game、乐牛游戏、漫灵游戏、手盟网络、Tenjin、维卓网络 等行业上下游的开发商、发行商、流量平台方、工具服务商共同洞见市场趋势,希望帮助从业者更好地判断市场时机。

01

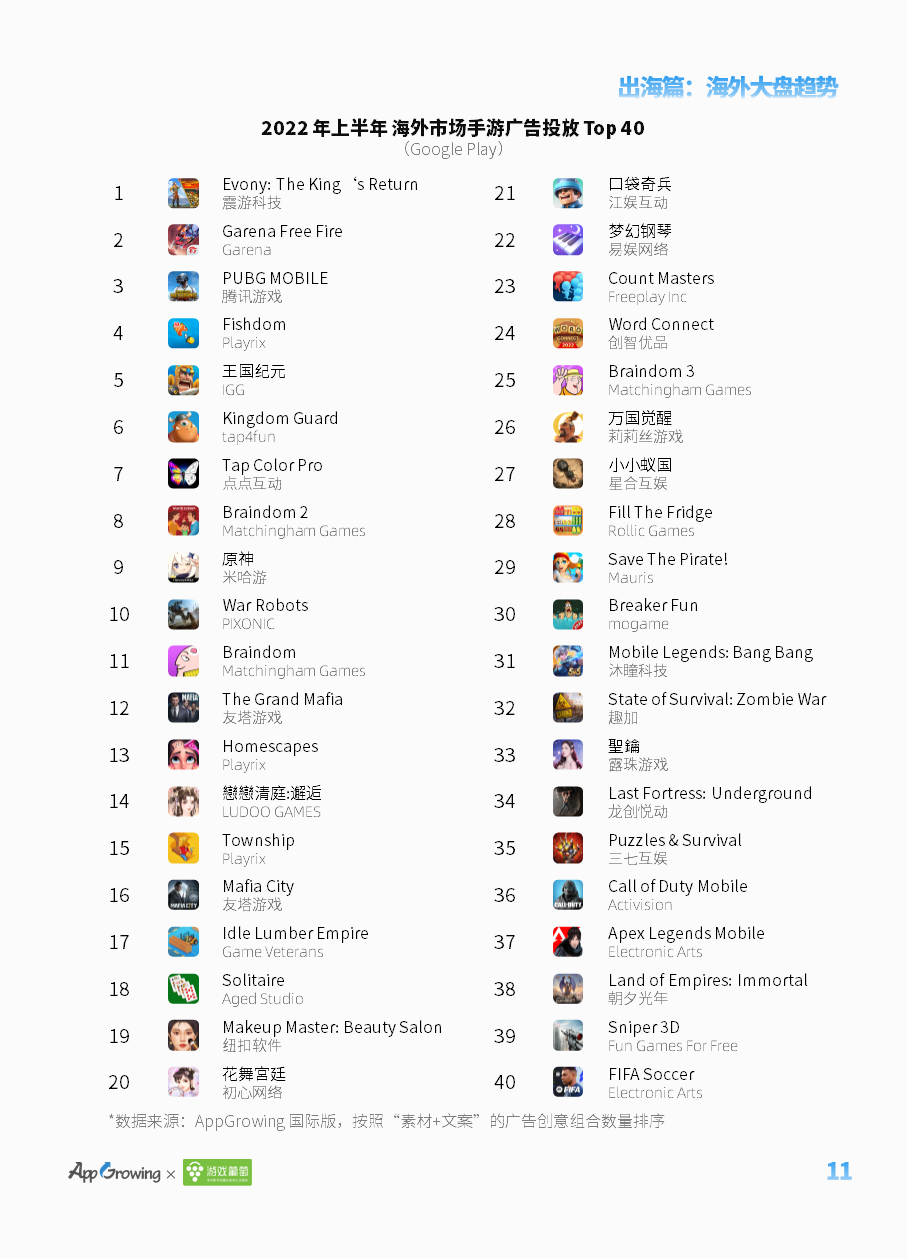

海外篇:海外大盘趋势

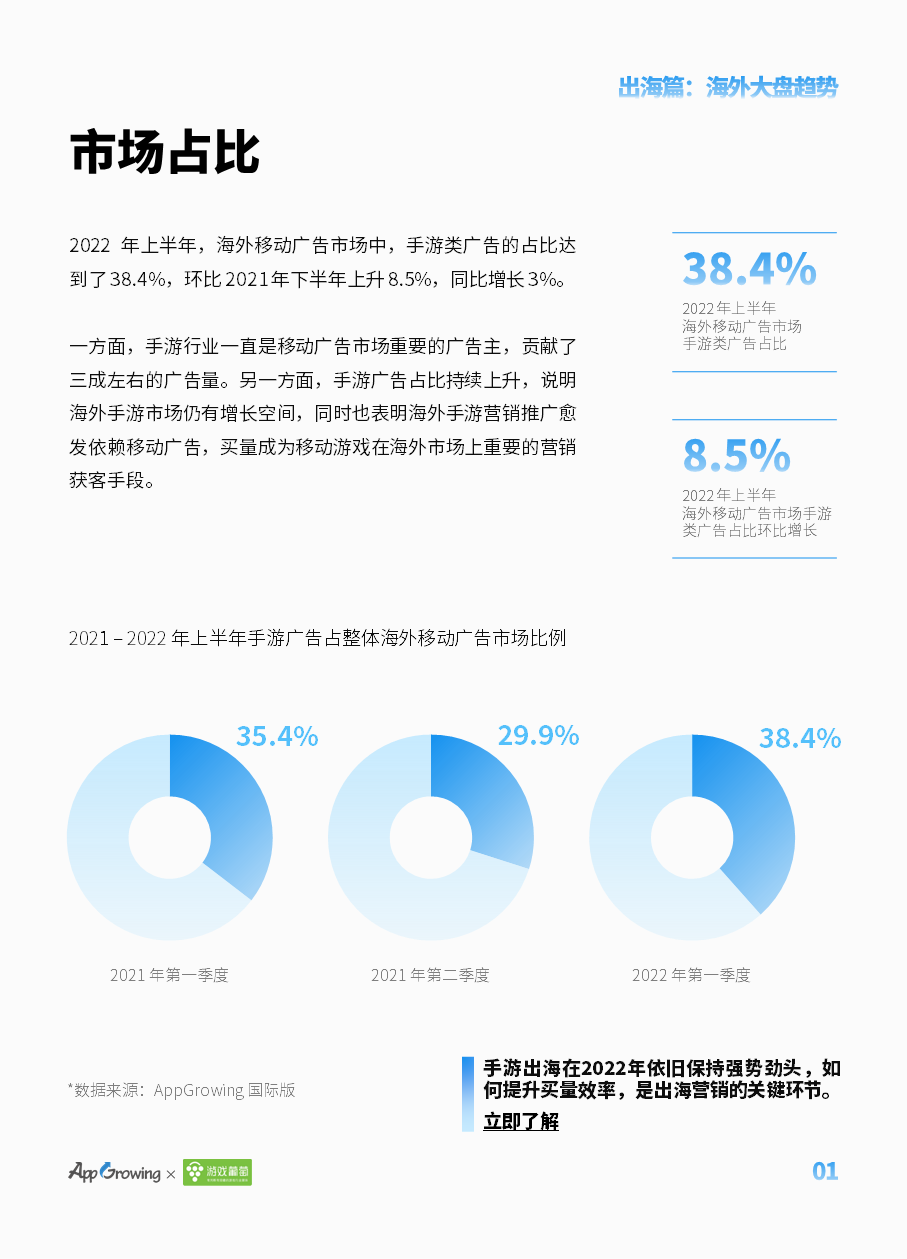

2022 年上半年,海外移动广告市场中,手游类广告的占比达到了 38.4%,环比 2021 年下半年上升 8.5%,同比增长 3%。

一方面,手游行业一直是移动广告市场重要的广告主,贡献了三成左右的广告量。另一方面,手游广告占比持续上升,说明海外手游市场仍有增长空间,同时也表明海外手游营销推广愈发依赖移动广告,买量成为移动游戏在海外市场上重要的营销获客手段。

海外市场在投手游数量整体呈现出波动中小幅上升的趋势,在全球 47 个主要市场,平均每月有超过 20000 款手游投放移动广告。

整体广告素材的消耗量也随着手游数量的波动而变化,但幅度更大。20000+ 款手游平均每月投放 950000+ 条广告素材,意味着平均一款手游一个月需要产出约 45 条广告素材用于海外市场的营销与获客。

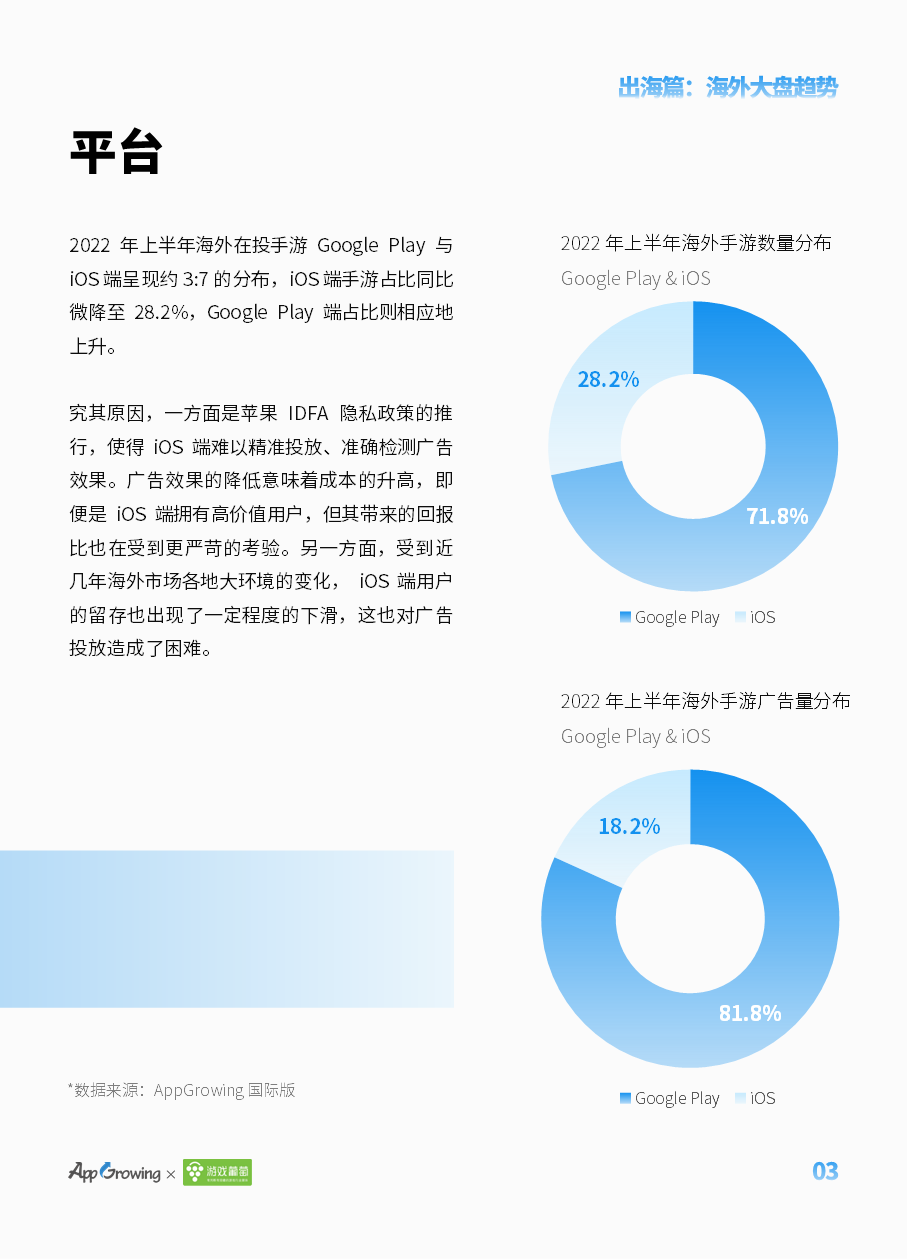

2022 年上半年海外在投手游 Google Play 与 iOS 端呈现约 7:3 的分布,iOS 端手游占比同比微降至 28.2%,Google Play 端占比则相应地上升。

究其原因,一方面是苹果 IDFA 隐私政策的推行,使得 iOS 端难以精准投放、准确检测广告效果。广告效果的降低意味着成本的升高,即便是 iOS 端拥有高价值用户,但其带来的回报比也在受到更严苛的考验。另一方面,受到近几年海外市场各地大环境的变化, iOS 端用户的留存也出现了一定程度的下滑,这也对广告投放造成了困难。

角色扮演、益智解谜、策略、休闲、动作、模拟六大类占据了上半年投放广告量的 70%,是竞争最为激烈的几个赛道。尤其今年上半年,角色扮演类手游成为买量最多的品类,数量占比 6.5% 的角色扮演手游,投放了大盘 15.9% 的广告量,竞争极其惨烈。与之类似,策略类赛道也进入高强度的竞争周期,数量占比 4.5% 的策略手游,投放了大盘占比 12.1% 的广告量。其他品类的竞争相较之下就没有这么“内卷”。比如休闲类、益智解谜类,得益于庞大的产品基数,其广告投放量也占据较大比例,不过整体上这些品类的竞争变化比较平稳。

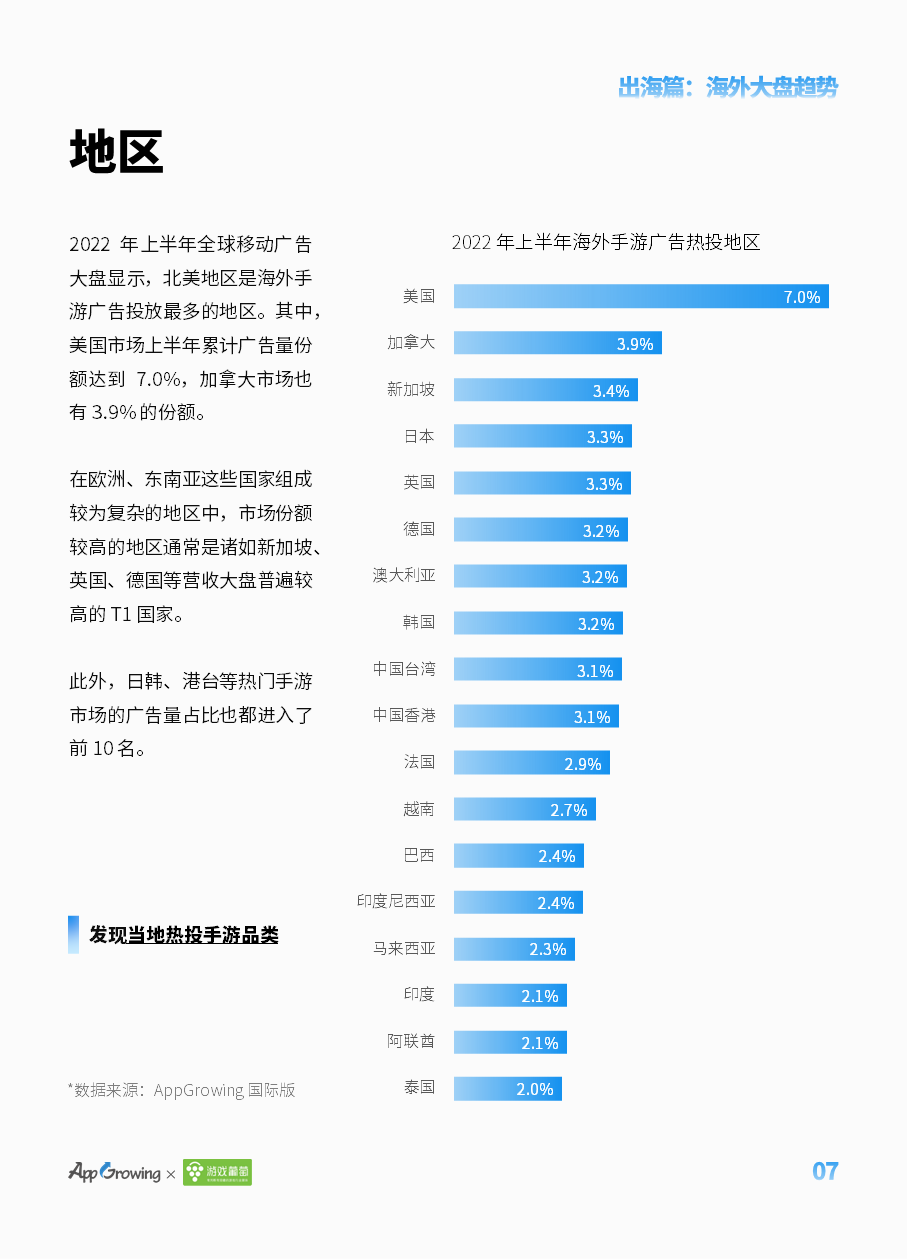

北美地区是海外手游广告投放最多的地区。其中,美国市场上半年累计广告量份额达到 7.0%,加拿大市场也有 3.9% 的份额。

在欧洲、东南亚这些国家组成较为复杂的地区中,市场份额较高的地区通常是诸如新加坡、英国、德国等营收大盘普遍较高的 T1 国家。此外,日韩、港台等热门手游市场的广告量占比也都进入了前 10 名。

02

海外篇:重点品类

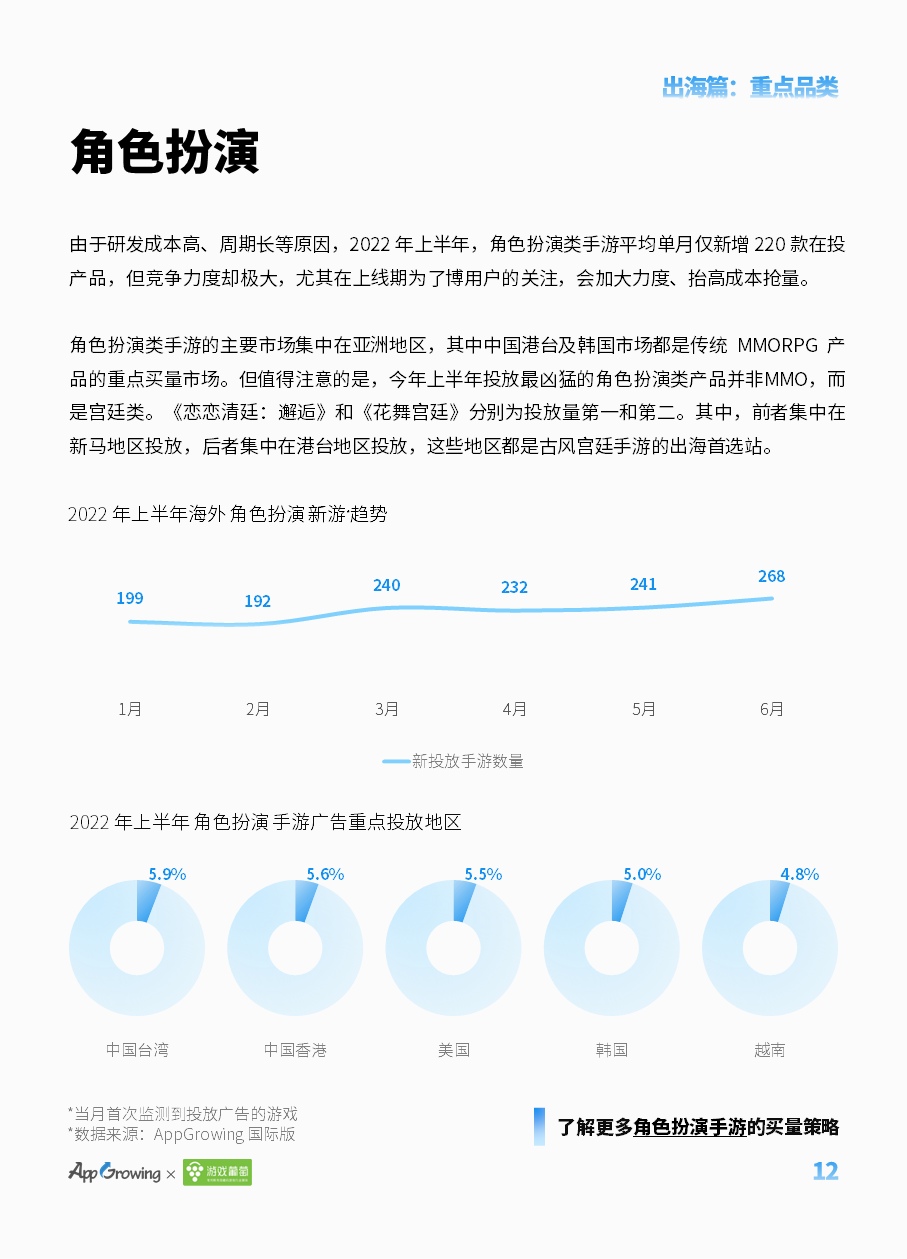

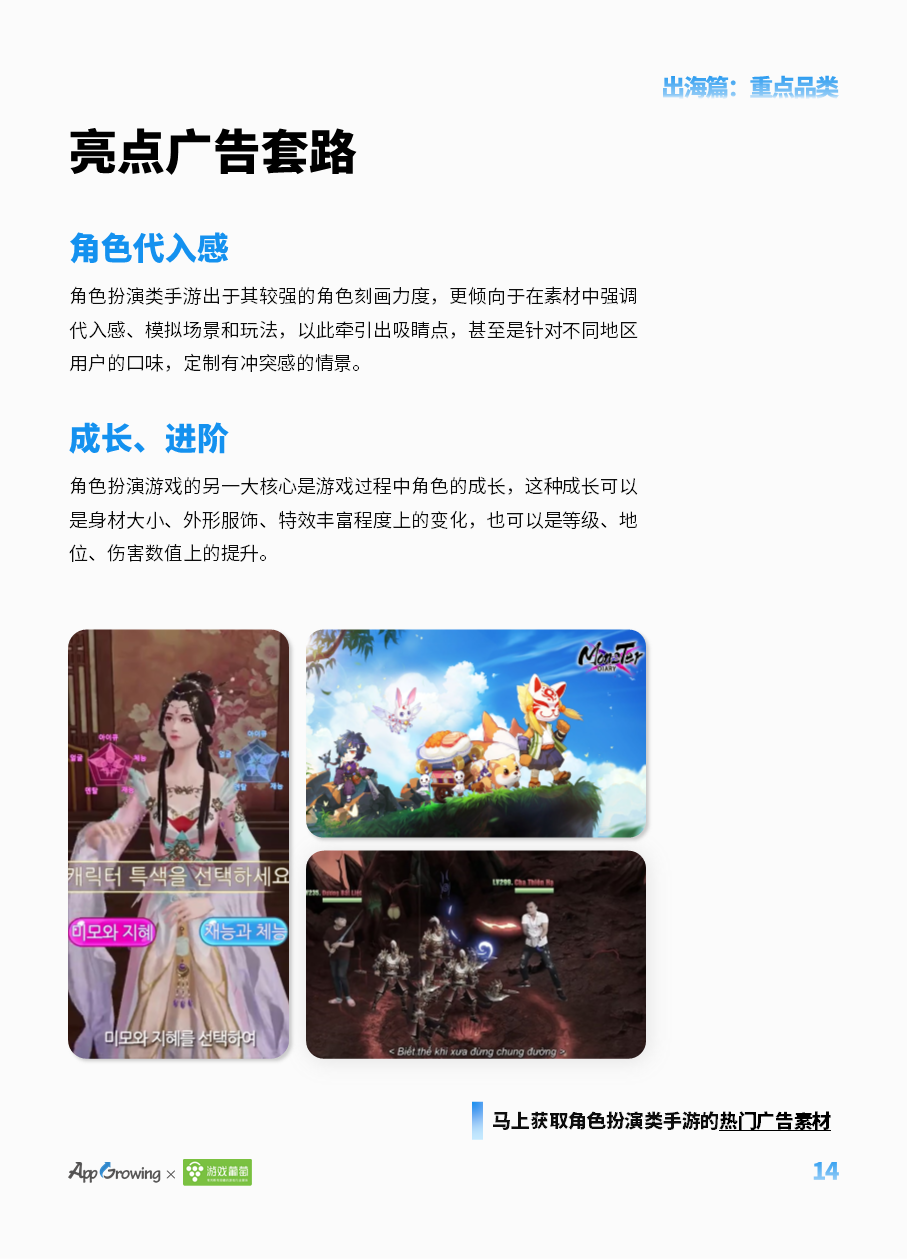

由于研发成本高、周期长等原因,2022 年上半年,角色扮演类手游平均单月仅新增 220 款在投产品,但竞争力度却极大,尤其在上线期为了博用户的关注,会加大力度、抬高成本抢量。

角色扮演类手游的主要市场集中在亚洲地区,其中中国港台及韩国市场都是传统 MMORPG 产品的重点买量市场。

但值得注意的是,今年上半年投放最凶猛的角色扮演类产品并非MMO,而是宫廷类。《恋恋清廷:邂逅》和《花舞宫廷》分别为投放量第一和第二。其中,前者集中在新马地区投放,后者集中在港台地区投放,这些地区都是古风宫廷手游的出海首选站。

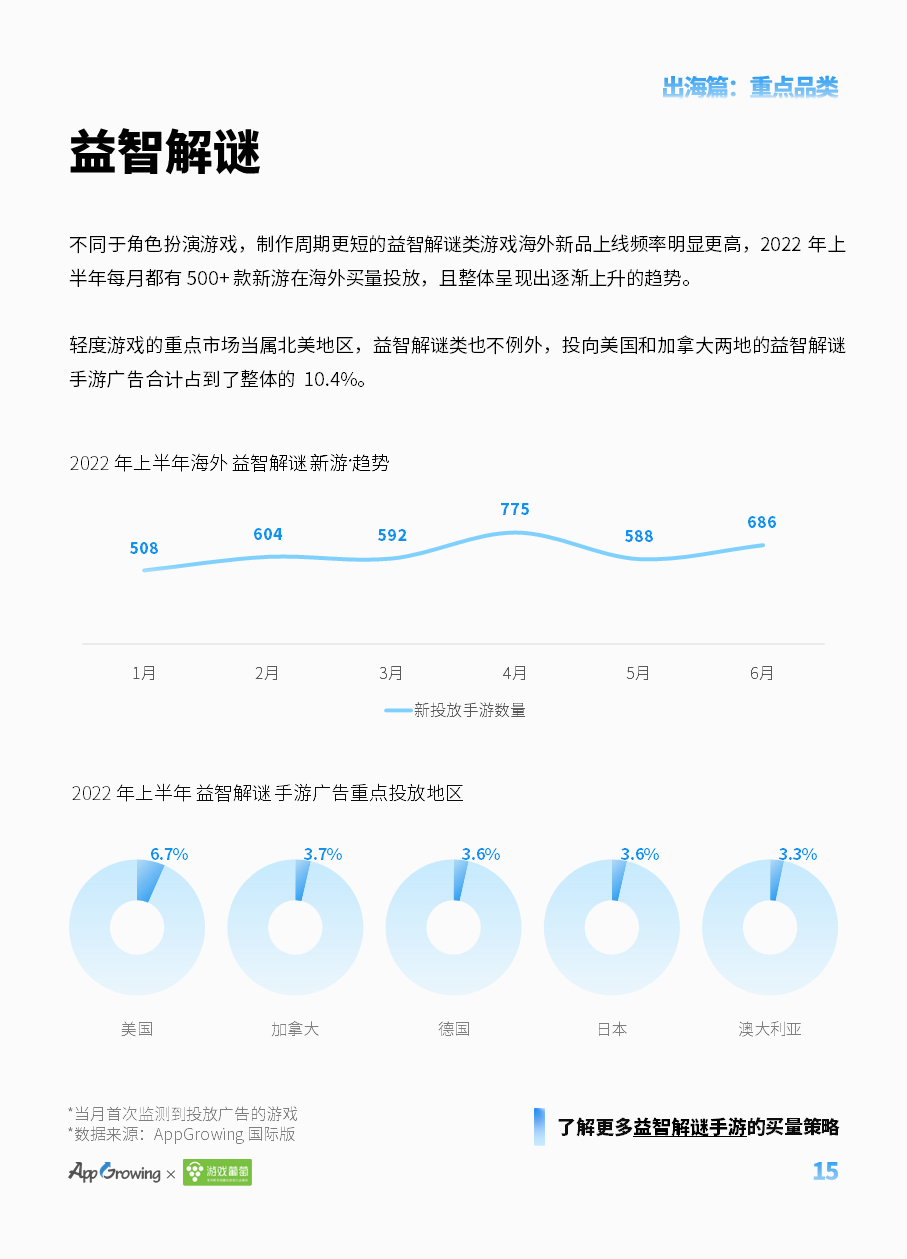

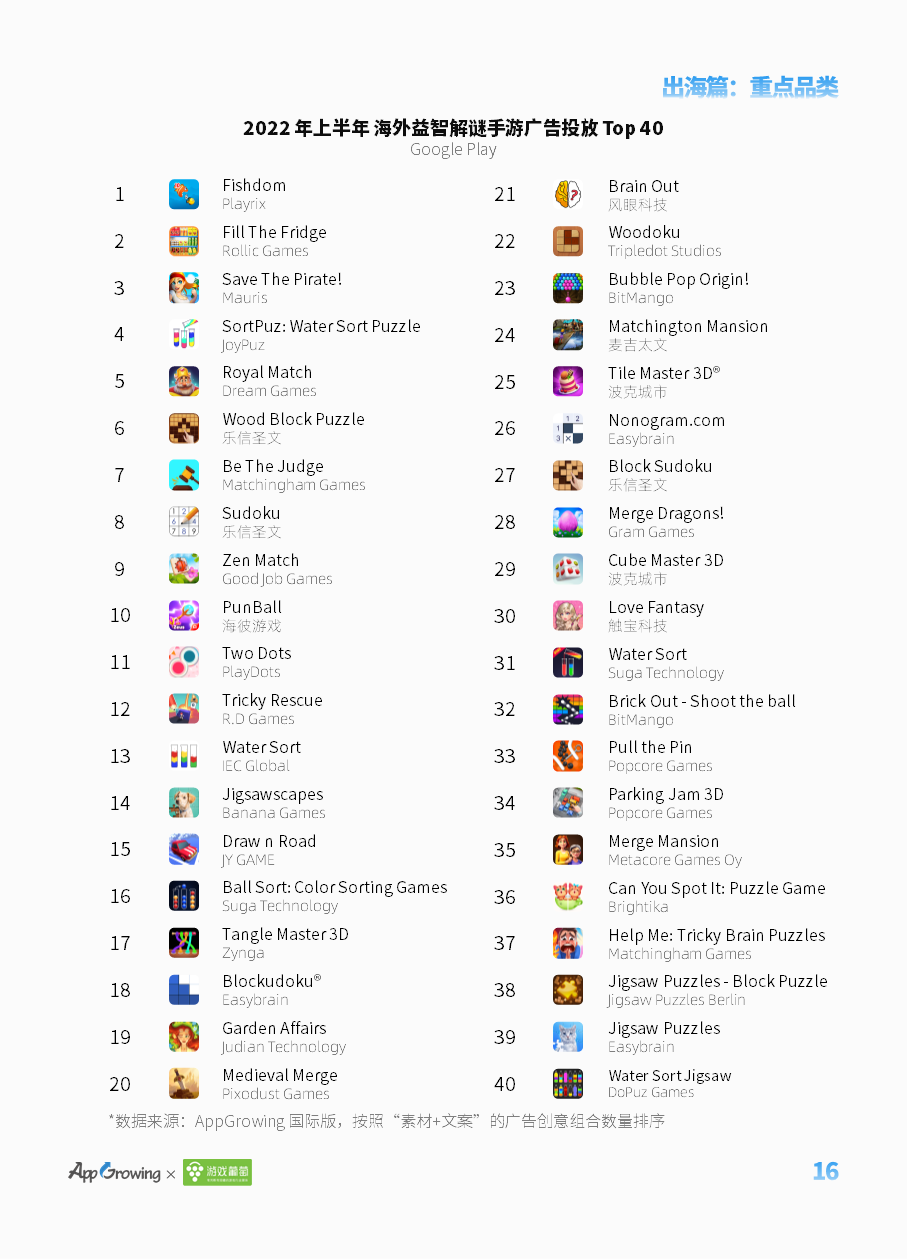

不同于角色扮演游戏,制作周期更短的益智解谜类游戏海外新品上线频率明显更高,2022 年上半年每月都有 500+ 款新游在海外买量投放,且整体呈现出逐渐上升的趋势。

轻度游戏的重点市场当属北美地区,益智解谜类也不例外,投向美国和加拿大两地的益智解谜手游广告合计占到了整体的 10.4%。

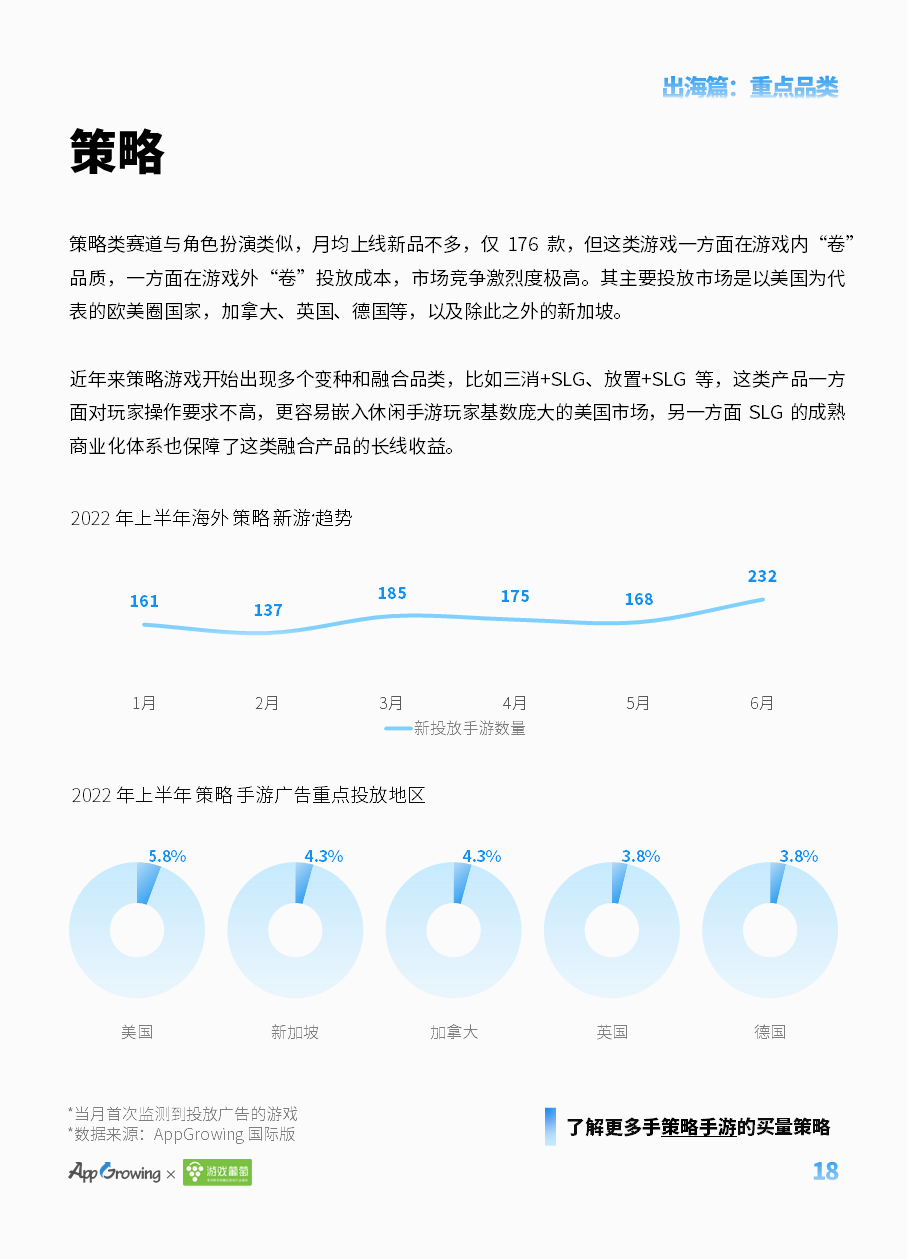

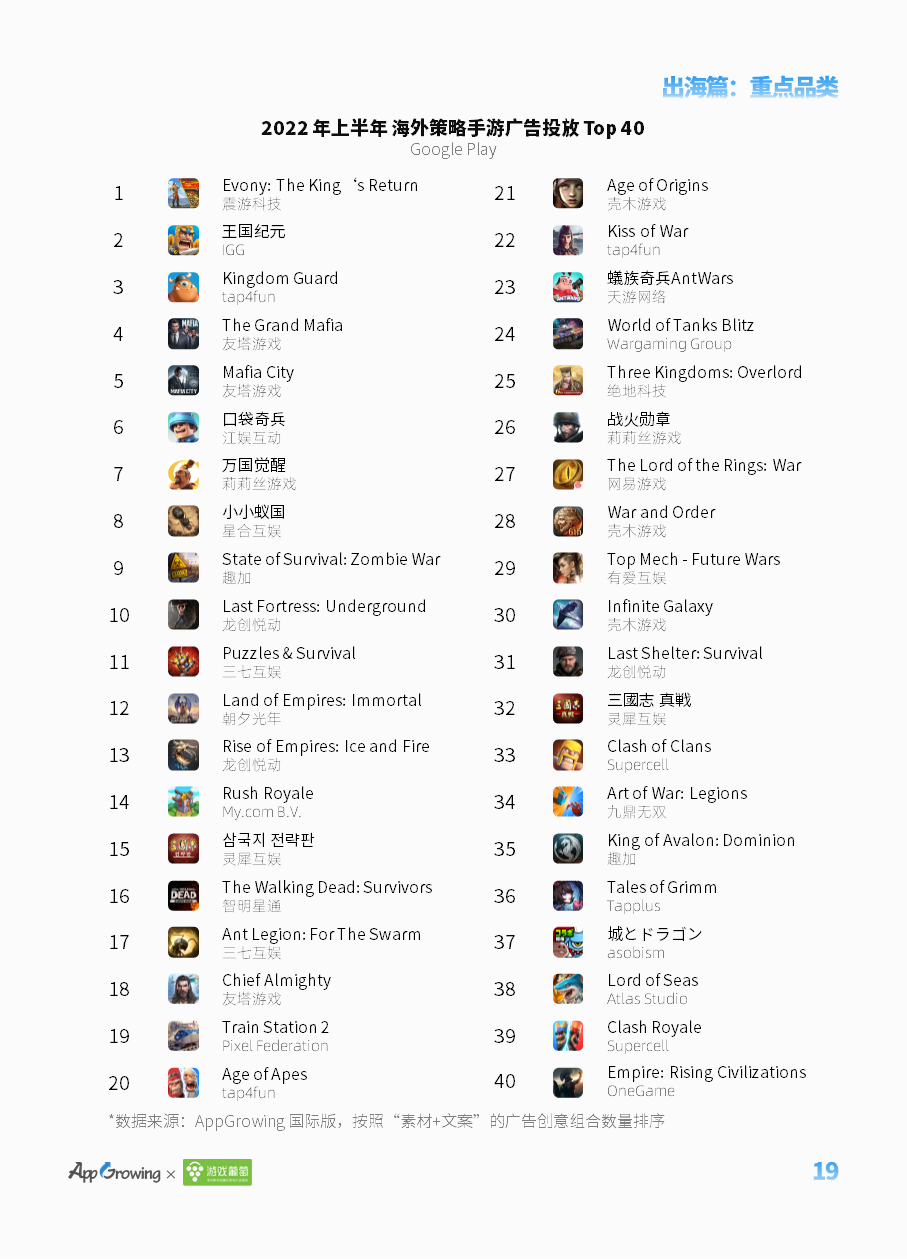

策略类赛道与角色扮演类似,月均上线新品不多,仅 176 款,但这类游戏一方面在游戏内“卷”品质,一方面在游戏外“卷”投放成本,市场竞争激烈度极高。其主要投放市场是以美国为代表的欧美圈国家,加拿大、英国、德国等,以及除此之外的新加坡。

近年来策略游戏开始出现多个变种和融合品类,比如三消+SLG、放置+SLG 等,这类产品一方面对玩家操作要求不高,更容易嵌入休闲手游玩家基数庞大的美国市场,另一方面 SLG 的成熟商业化体系也保障了这类融合产品的长线收益。

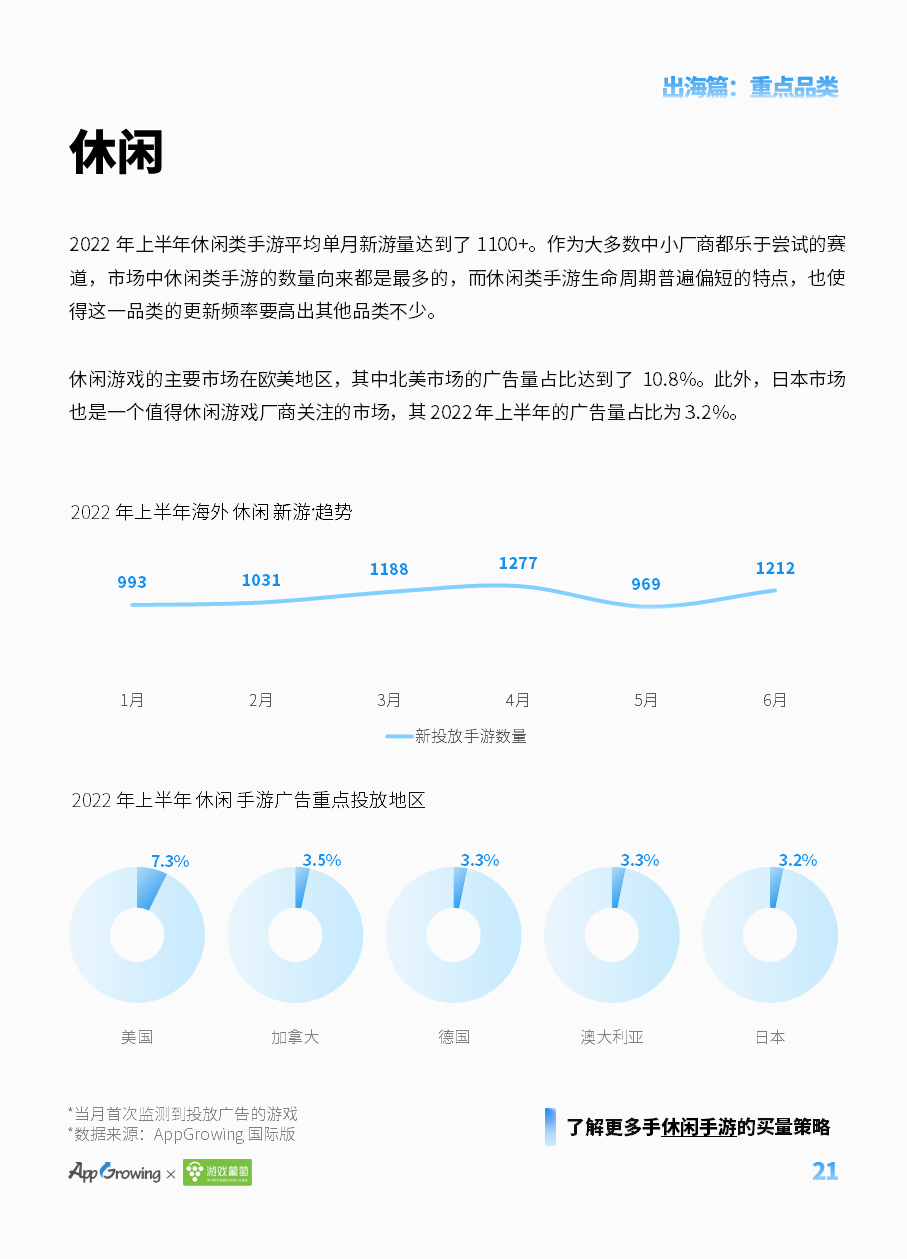

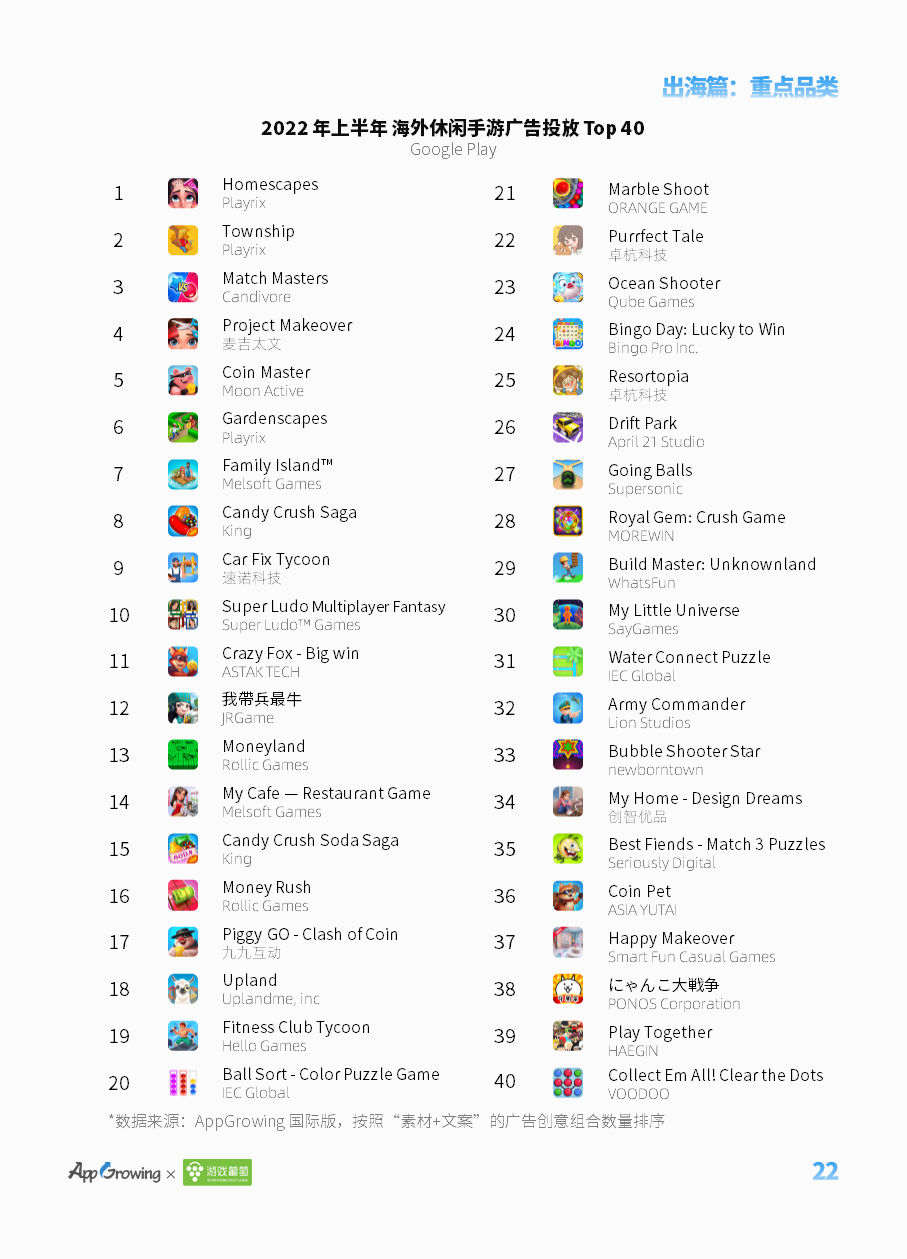

2022 年上半年休闲类手游平均单月新游量达到了 1100+。作为大多数中小厂商都乐于尝试的赛道,市场中休闲类手游的数量向来都是最多的,而休闲类手游生命周期普遍偏短的特点,也使得这一品类的更新频率要高出其他品类不少。

休闲游戏的主要市场在欧美地区,其中北美市场的广告量占比达到了 10.8%。此外,日本市场也是一个值得休闲游戏厂商关注的市场,其 2022 年上半年的广告量占比为 3.2%。

03

海外篇:出海买量风云榜

Meta 系渠道(Facebook、Instagram、Messenger、Meta Audience Network)上,投放最多的国产游戏,大都具备极强的流量诉求,或者商业模式建立在买量运作之上。

比如最重头的 SLG 类、休闲类下面的三消+和放置+品类,以及更多特殊题材,如宫廷类的产品。

从这些产品的热门广告素材上也能看出,它们更擅长提炼产品核心差异点,建立场景,提升代入感,以这类有话题性、有冲击力、有趣味点的广告,来吸引用户的下载和转化。

Google 系渠道(AdMob、AdSence、Youtube)上,投放最多的国产游戏里也出现了《PUBGM》、《原神》这两大侧重内容广告的巨头。

与此同时,类似《最强蜗牛》《三国志幻想大陆》《神觉者》等强调风格化、内容品质的游戏,也在 Google 系渠道有更强的流量诉求。一定程度上,Google 系渠道对于内容营销有着更强的亲和力,也适合厂商推行长线内容运作。

04

海外篇:国产出海手游买量战绩盘点

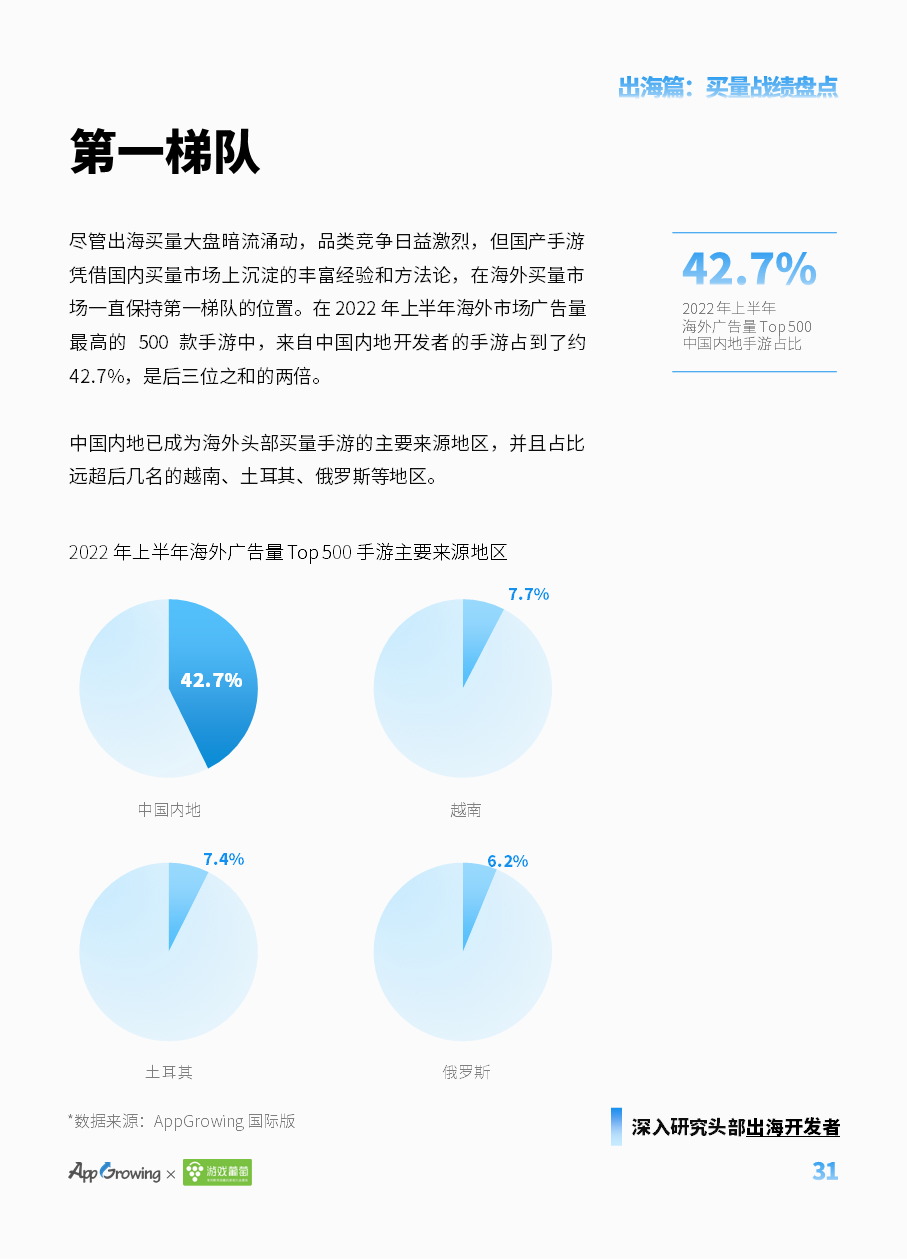

尽管出海买量大盘暗流涌动,品类竞争日益激烈,但国产手游凭借国内买量市场上沉淀的丰富经验和方法论,在海外买量市场一直保持第一梯队的位置。在 2022 年上半年海外市场广告量最高的 500 款手游中,来自中国内地开发者的手游占到了约 42.7%,是后三位之和的两倍。

中国内地手游厂商的出海产品主要集中在休闲、角色扮演、益智解谜、策略、卡牌、模拟这六大类中,总体占比 73.5%。

其中,休闲赛道上,除了传统休闲、超休闲游戏的入局,近几年也出现了诸多品类融合、细分题材挖掘的代表产品。

另一方面,国内产品对卡牌类的开发也进入了新一轮竞争,比如近年热门的放置卡牌类产品,已经吸引了包括莉莉丝、三七互娱、IGG、网易等一众大厂,对于这个热门且收效突出的融合品类,各家的钻研和投入也都在彼此赛跑,同时也推高了品类本身的上限。

北美和东南亚仍然是最多手游出海的目标市场,2022 年上半年分别有 15.3% 和 14.5% 的国产出海手游在这两个地区开展广告投放活动。此外,欧洲、日韩、港台等出海热门地区的占比也在 10% 以上。

北美市场作为绝对的 T1 市场,营收基本盘足够大,语言环境单纯,拥有大量的玩家群体。东南亚市场尽管语言、文化环境复杂,本地化难度高,但人口数量多、结构年轻,且当地互联网行业起步较晚,存在旺盛的游戏娱乐需求。

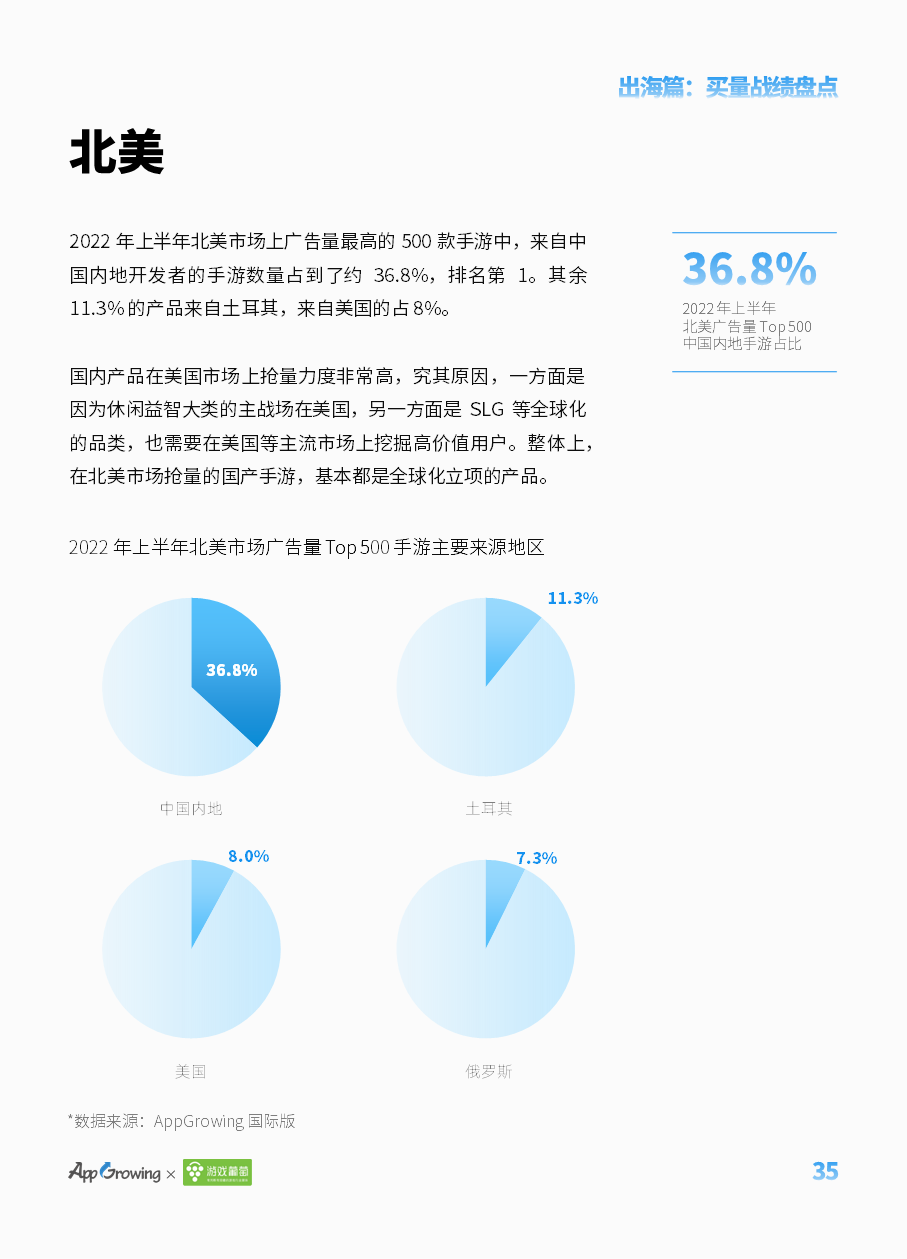

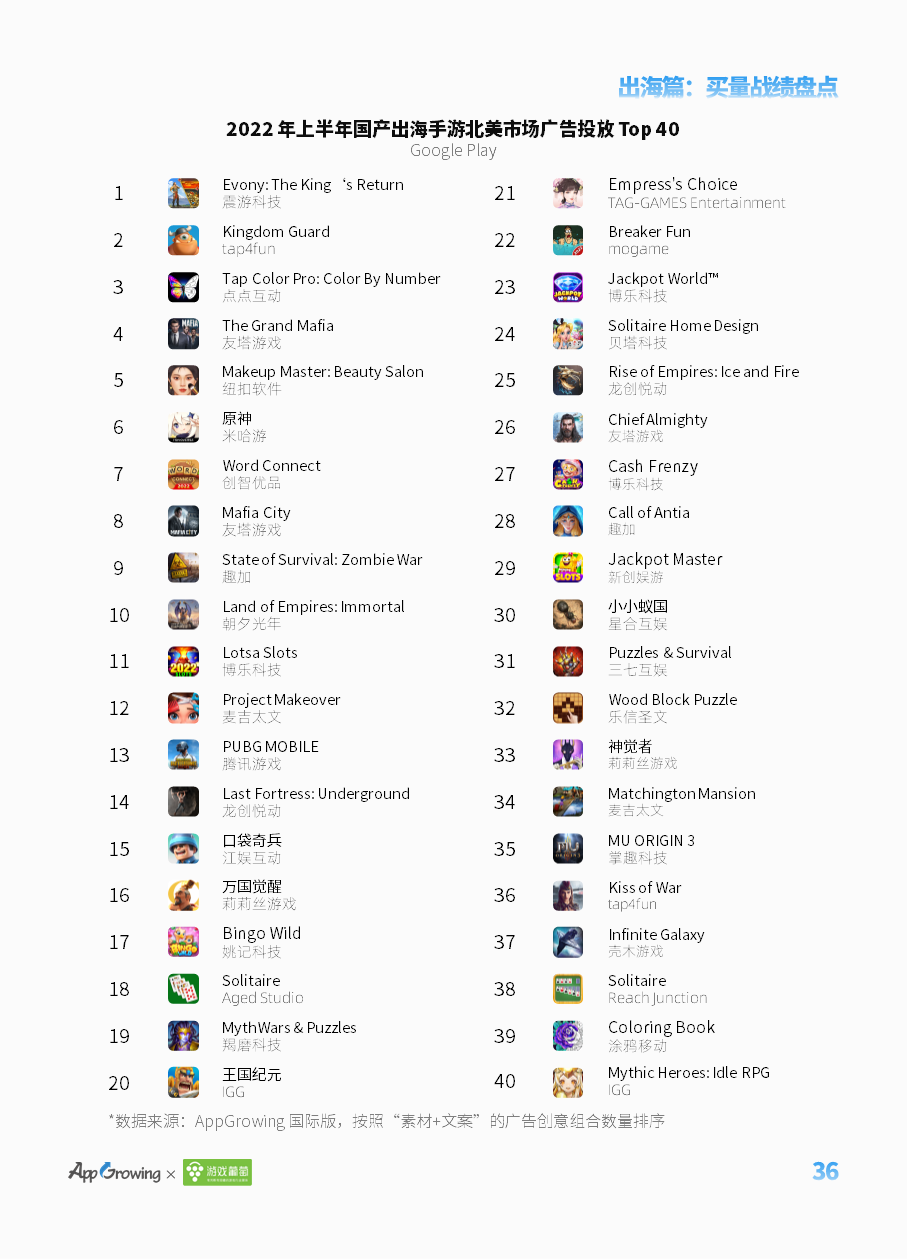

2022 年上半年北美市场上广告量最高的 500 款手游中,来自中国内地开发者的手游数量占到了约 36.8%,排名第 1。其余11.3% 的产品来自土耳其,来自美国的占 8%。

国内产品在美国市场上抢量力度非常高,究其原因,一方面是因为休闲益智大类的主战场在美国,另一方面是 SLG 等全球化的品类,也需要在美国等主流市场上挖掘高价值用户。整体上,在北美市场抢量的国产手游,基本都是全球化立项的产品。

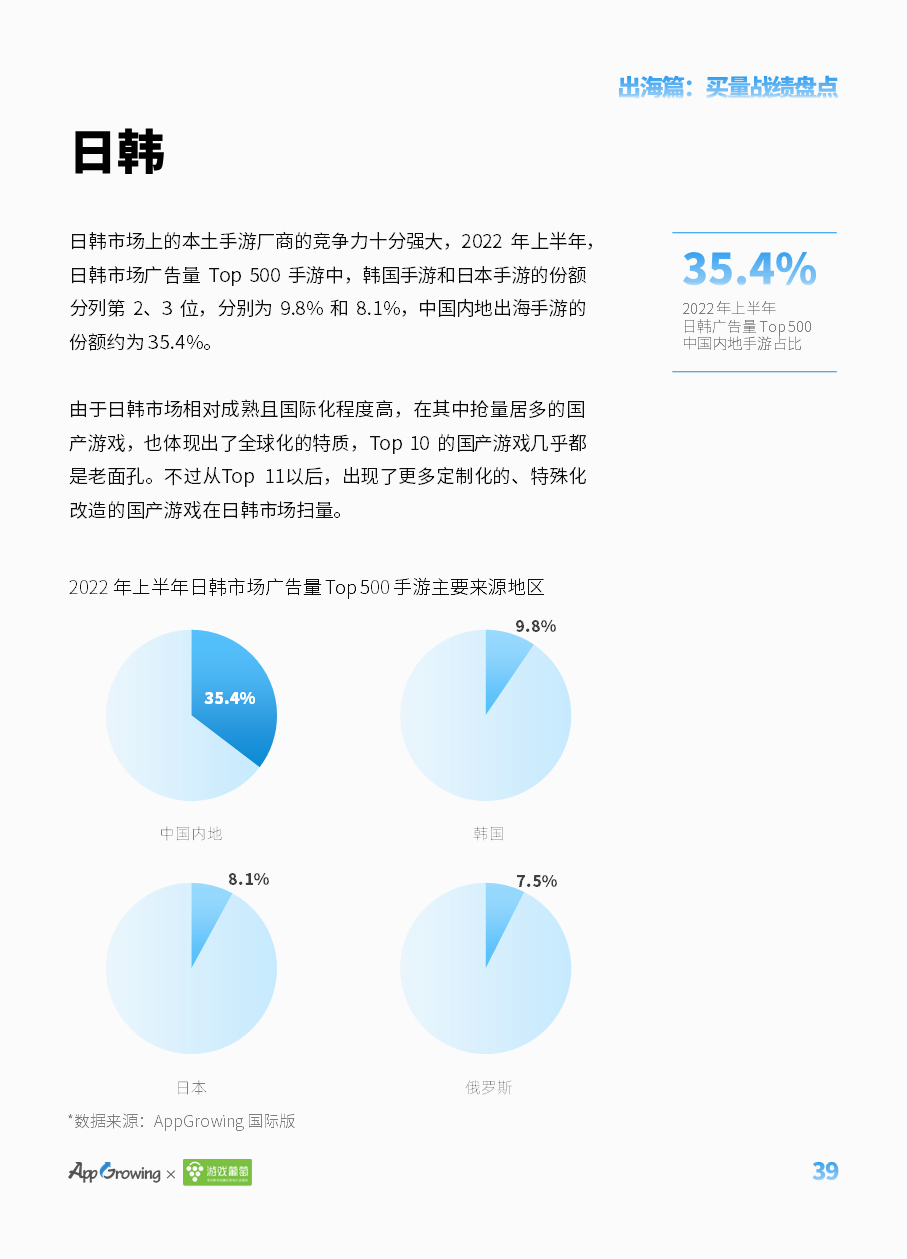

日韩市场上的本土手游厂商的竞争力十分强大,2022 年上半年,日韩市场广告量 Top 500 手游中,韩国手游和日本手游的份额分列第 2、3 位,分别为 9.8% 和 8.1%,中国内地出海手游的份额约为 35.4%。

由于日韩市场相对成熟且国际化程度高,在其中抢量居多的国产游戏,也体现出了全球化的特质,Top 10 的国产游戏几乎都是老面孔。不过从Top 11以后,出现了更多定制化的、特殊化改造的国产游戏在日韩市场扫量。

05

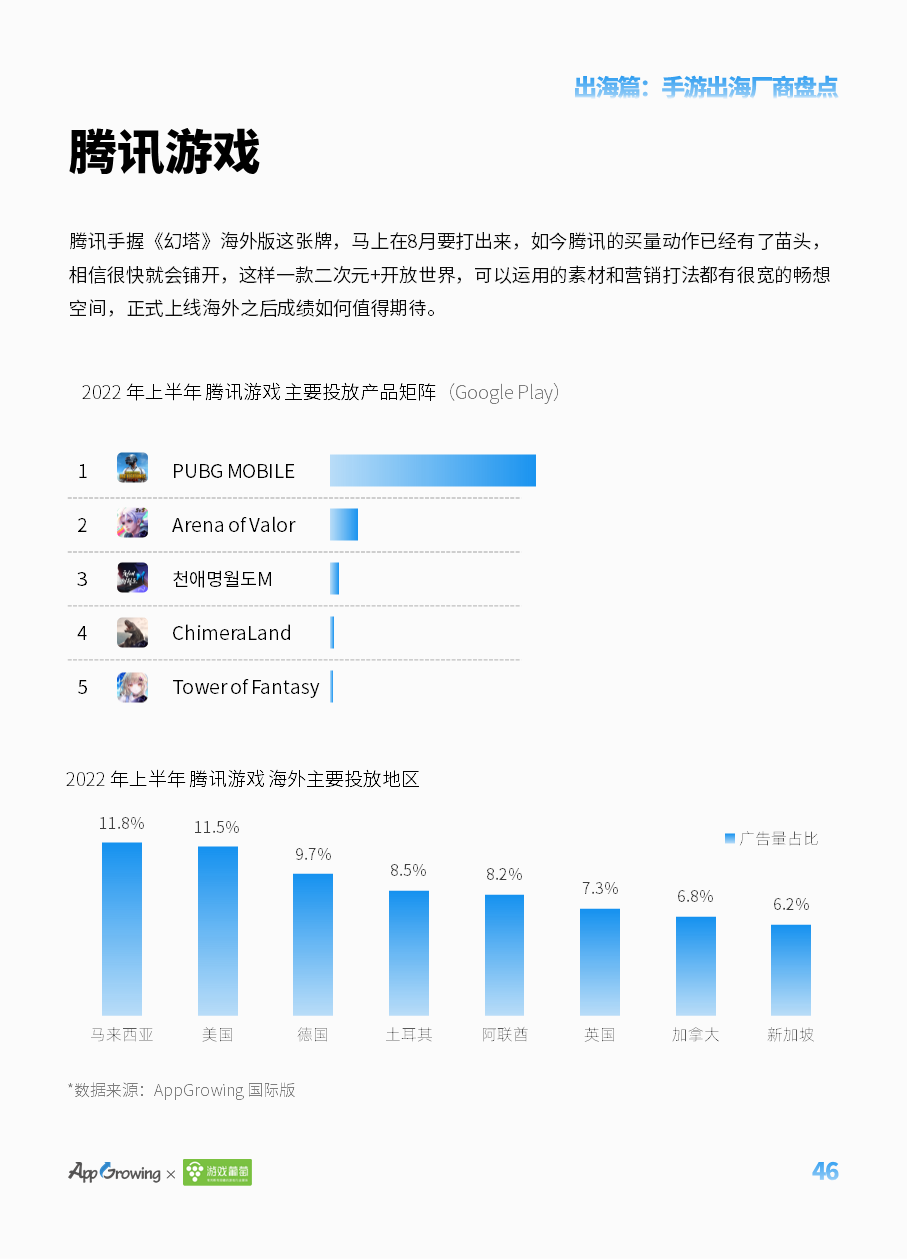

海外篇:手游出海厂商盘点

不论如何,今年上半年的出海国产游戏里,不论是老派的《王国纪元》《文明霸业》,还是新生代的《原神》,都在争夺头部的流量池。不论是什么融合品类、什么细分题材的产品,都在寻求突破的机会和上升的空间,为此也对买量和验证数据有更强的诉求。

06

国内篇:国内大盘趋势

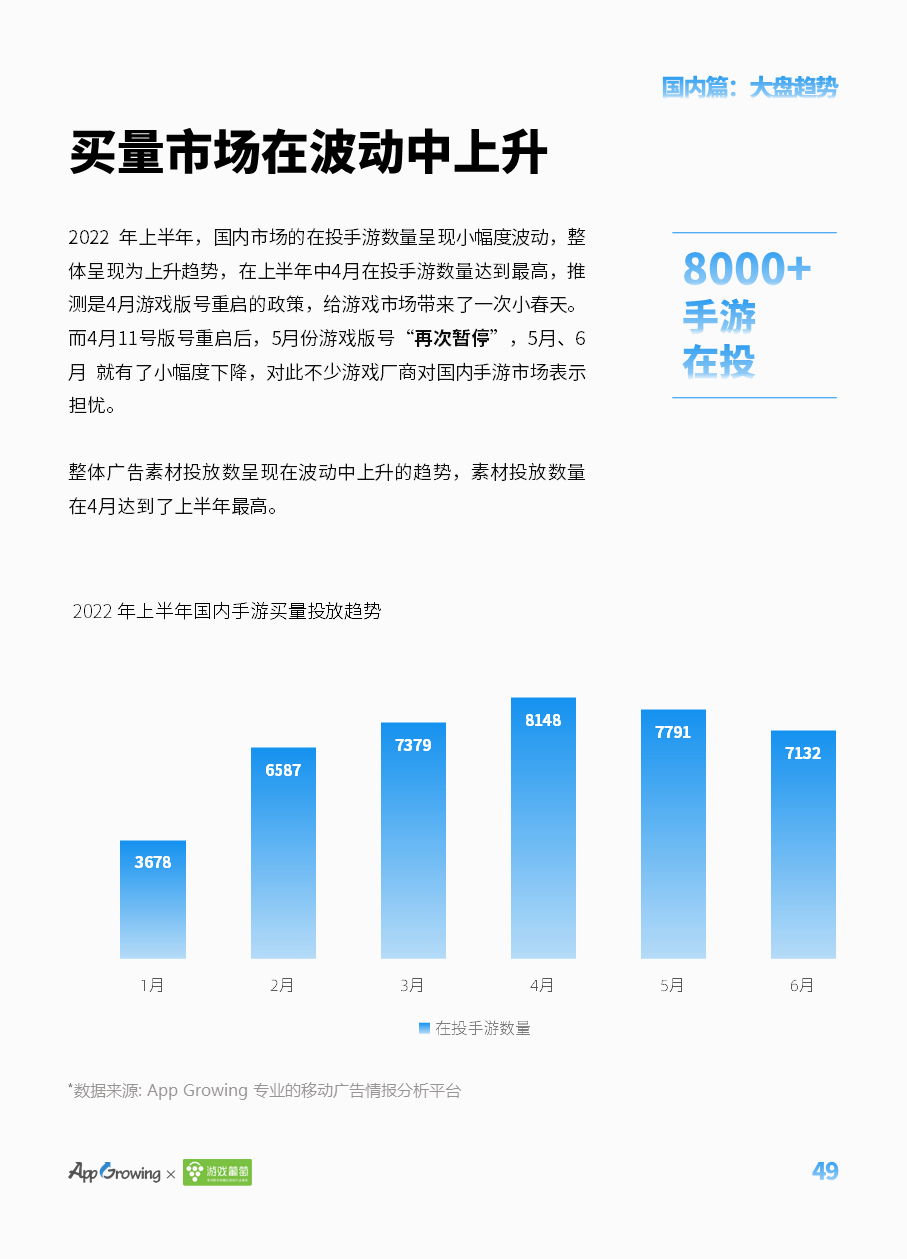

2022 年上半年,国内市场的在投手游数量呈现小幅度波动,整体呈现为上升趋势,在上半年中4月在投手游数量达到最高,推测是4月游戏版号重启的政策,给游戏市场带来了一次小春天。而4月11号版号重启后,5月份游戏版号“再次暂停”,5月、6月 就有了小幅度下降,对此不少游戏厂商对国内手游市场表示担忧。

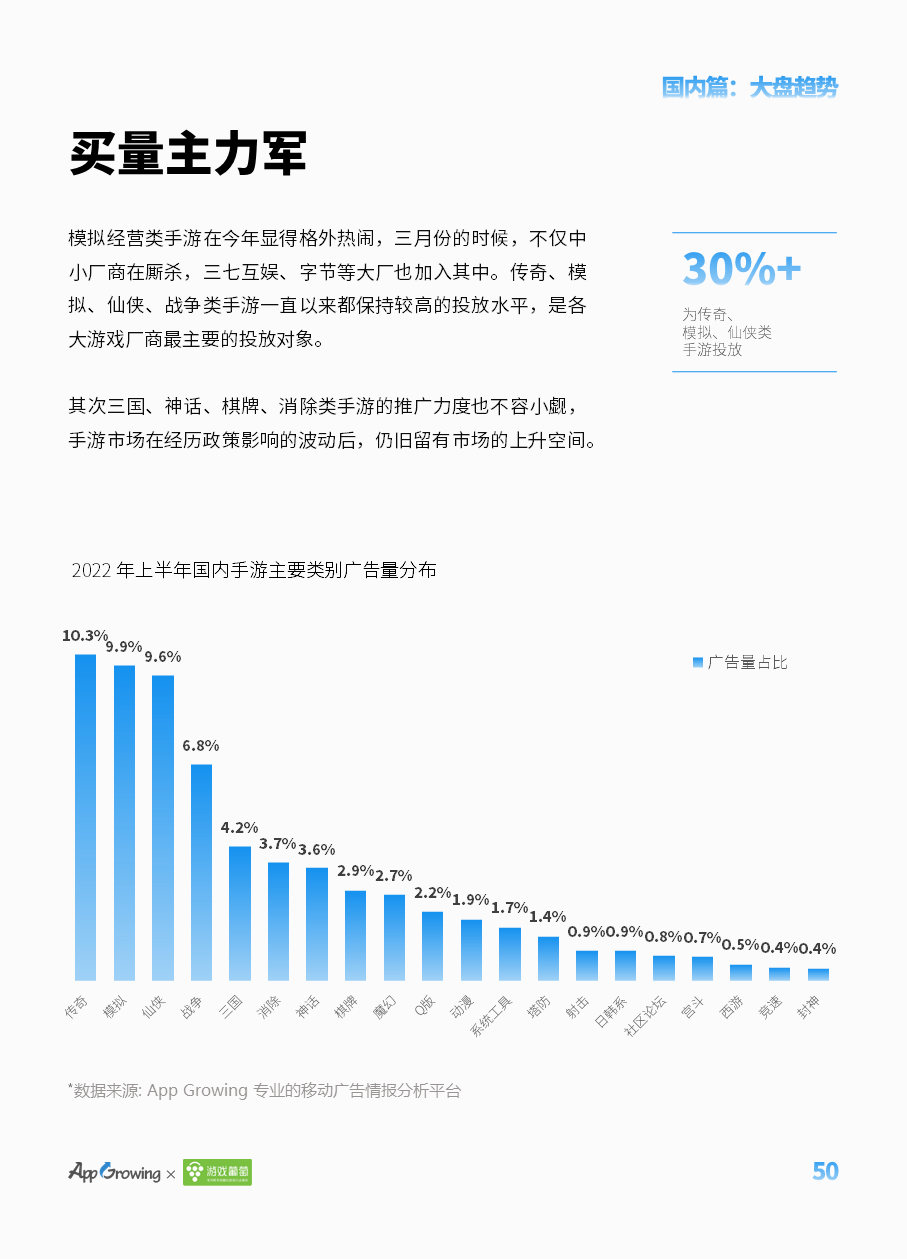

模拟经营类手游在今年显得格外热闹,三月份的时候,不仅中小厂商在厮杀,三七互娱、字节等大厂也加入其中。传奇、模拟、仙侠、战争类手游一直以来都保持较高的投放水平,是各大游戏厂商最主要的投放对象。

其次三国、神话、棋牌、消除类手游的推广力度也不容小觑,手游市场在经历政策影响的波动后,仍旧留有市场的上升空间。

07

国内篇:投放排行榜

08

国内篇:重点风格广告创意

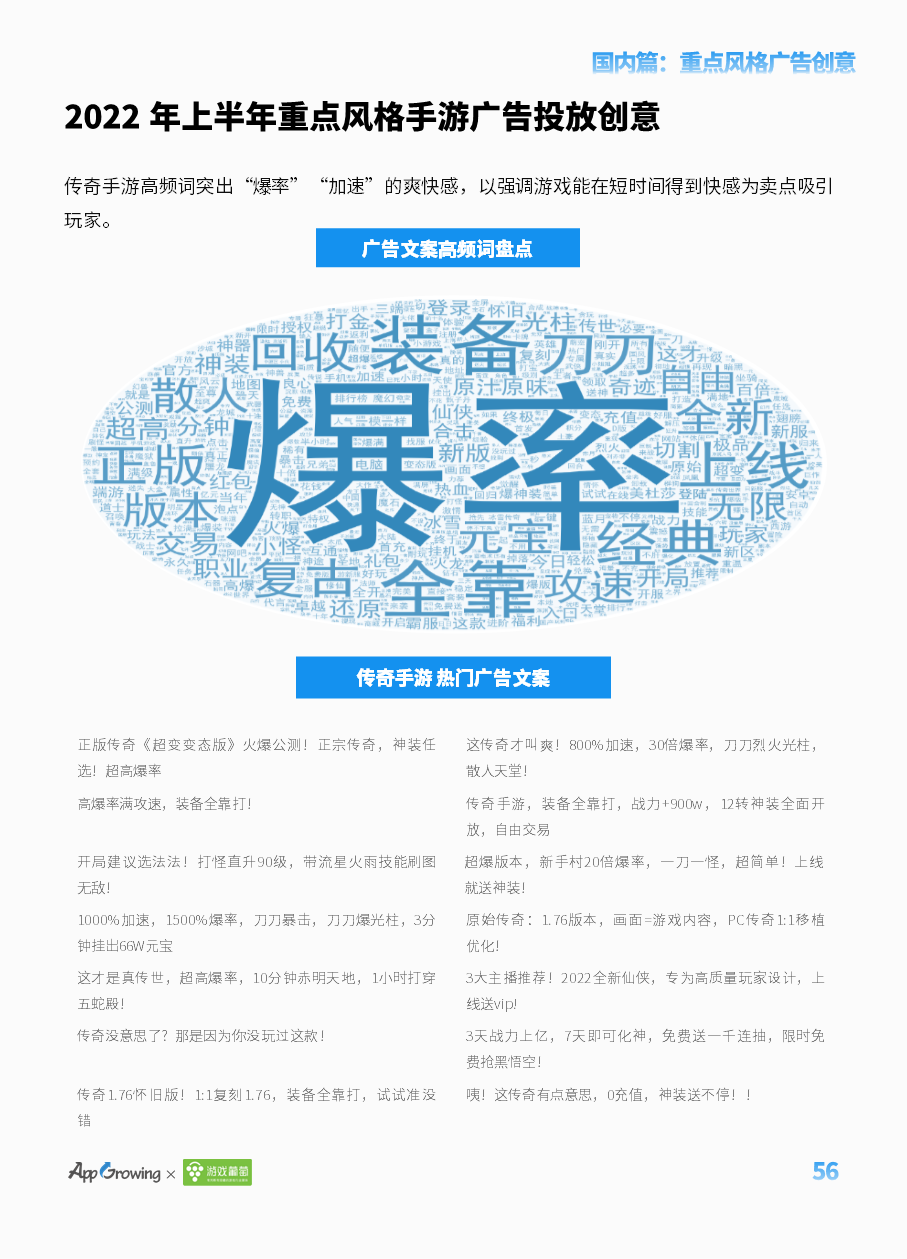

传奇手游高频词突出“爆率”“加速”的爽快感,以强调游戏能在短时间得到快感为卖点吸引玩家。

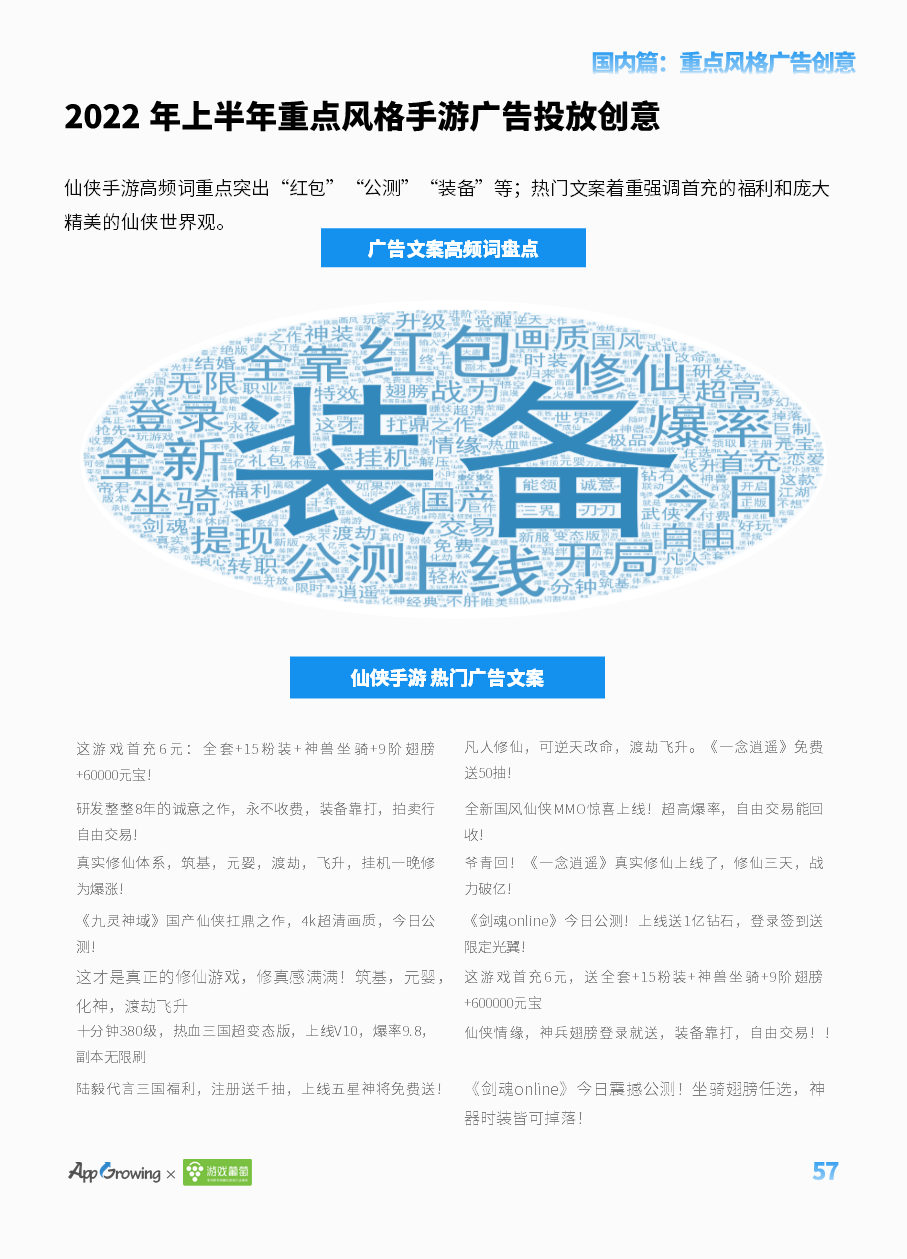

仙侠手游高频词重点突出“红包”、“公测”、“装备”等;热门文案着重强调首充的福利和庞大精美的仙侠世界观。

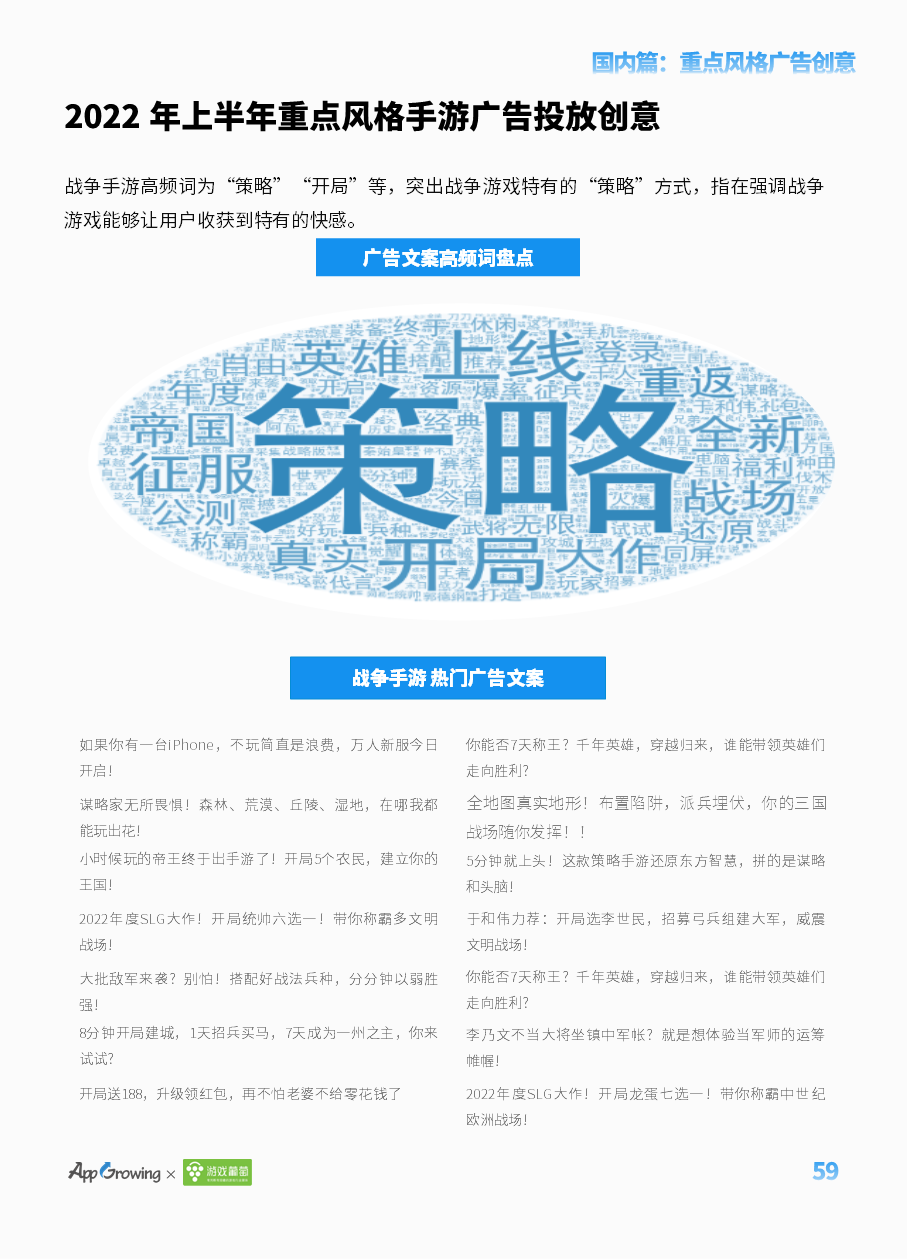

战争手游高频词为“策略”“开局”等,突出战争游戏特有的“策略”方式,指在强调战争游戏能够让用户收获到特有的快感。

以上为《2022 上半年全球手游买量白皮书》部分内容节选,更多内容请查看完整版白皮书。

*以上相关广告素材由 AppGrowing 采集于公开之信息,仅为研究分析所用,相关版权归原著者所有。内容仅供一般性参考,不应视为针对特定事务的意见或依据。

特别鸣谢联合宣传媒体:199IT、APP干货铺子、镝数聚、发现报告 及各行业观点提供方。

关注公众号“AppGrowing出海观察”,或立即注册 AppGrowing 国际版 了解更多移动广告投放情报。