2022 年是全球移动游戏行业走入下行周期的一年,各类市场研究机构对 2022 年度全球手游市场收入普遍作出了负增长的预测。

AppGrowing 对海外移动广告市场的数据监测也发现 2022 年手游广告主数量占比出现同比下滑,侧面映证了全球手游行业的收缩。

尽管如此,仍然有越来越多的中国手游厂商选择将产品发行到海外,作为填补国内不足的重要手段。

为了帮助手游行业从业者更全面地了解全球手游市场变化,AppGrowing 发布《2022 手游出海买量白皮书》,从大盘趋势、重点品类、头部案例等方面解读 2022 年手游出海营销形势,特别邀请独立出海联合体、Adjust、AppLovin、Chartboost、OpenMediation、游戏茶馆、数数科技、罗斯基从不同角度分享行业观点,共同探讨市场新趋势。

以下为白皮书内容概要,文末附白皮书获取方法。

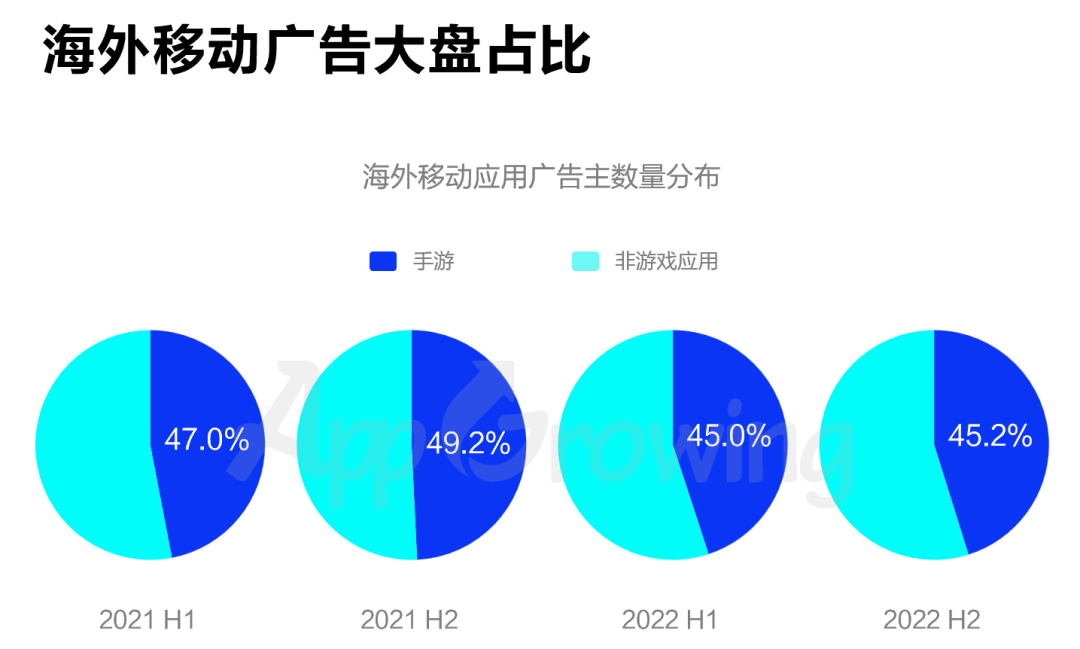

2022 年全年海外移动 App 广告大盘中,手游广告主的占比一直保持在 45.0% 左右。其中,上半年环比下降约 4.2%、同比下降约 2%,下半年虽然环比有 0.2% 的涨幅,但同比仍然下跌了 4%。

这表明多数手游广告主在 2022 年初期既已开始收紧产品买量,并且这一策略一直持续到下半年也未放松。

在经历过疫情带来的高速增长之后,全球手游市场在 2022 年出现回调势头,手游厂商对于新品上线及广告投放营销表现出更加谨慎的态度。

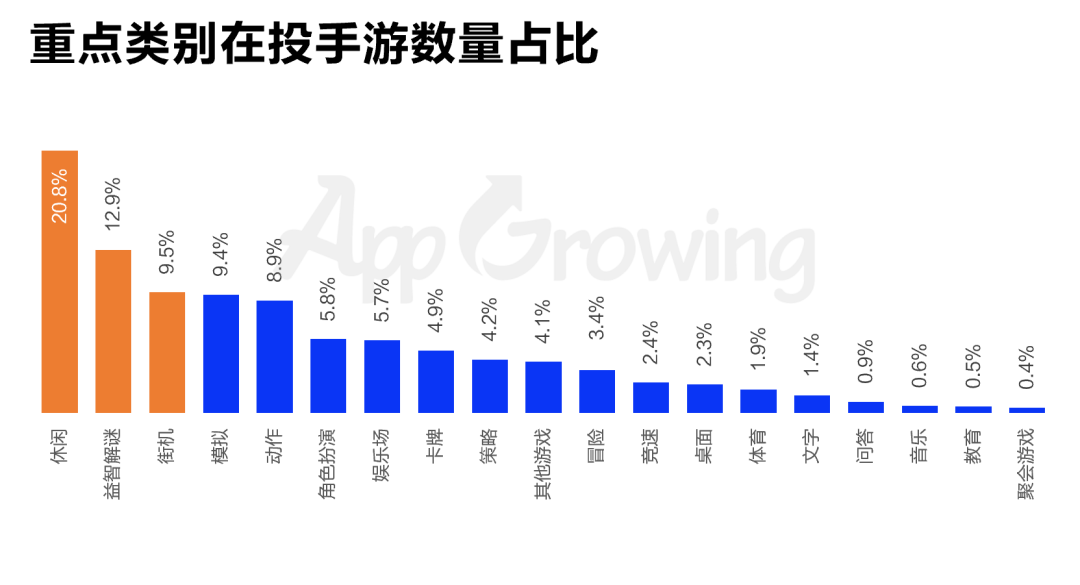

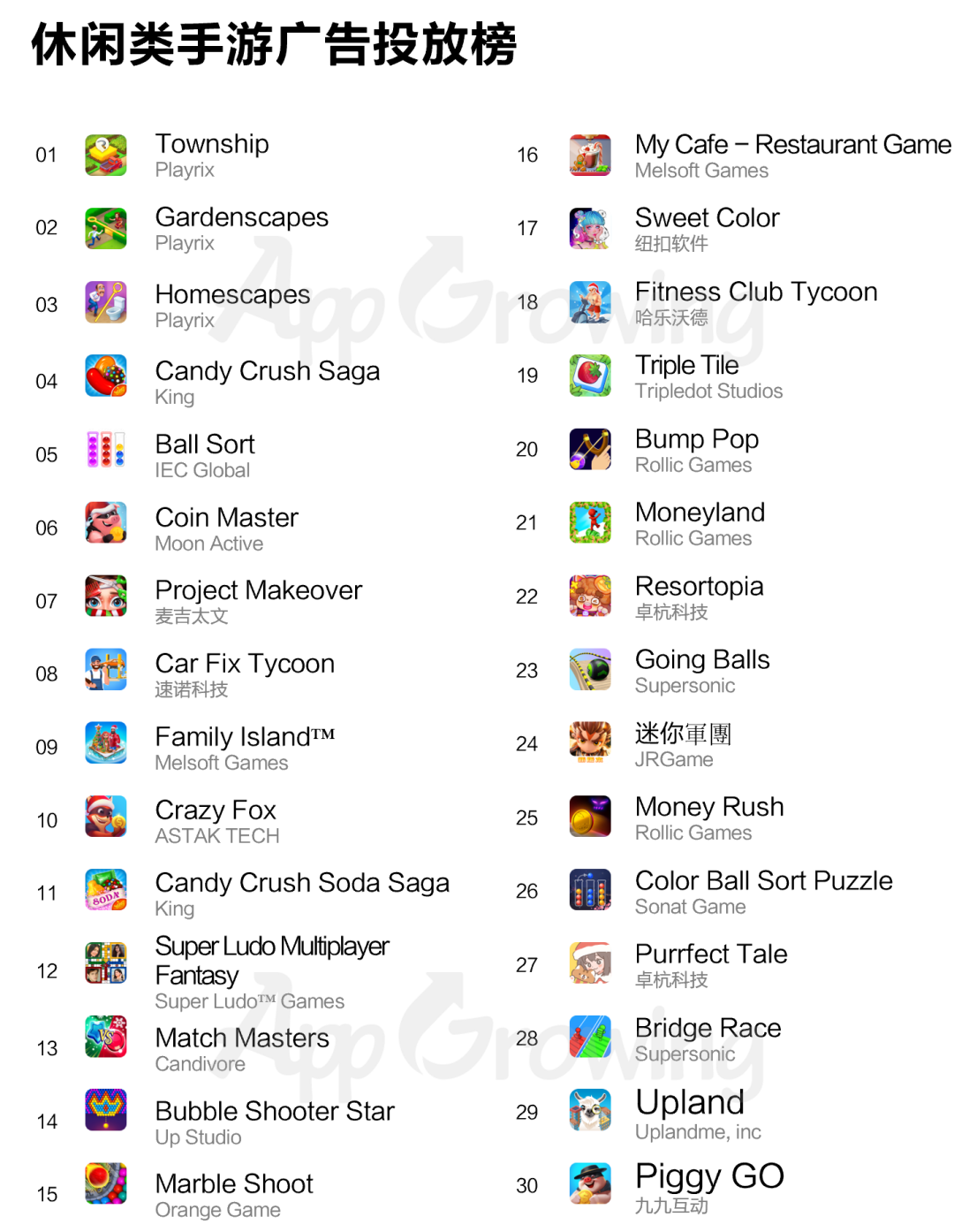

品类方面,休闲类手游占到海外整体广告在投手游数量的 20.8%。益智解谜类手游表现同样强势,数量占比达到 12.9%,在 19 个游戏类别中排名第二。

中重度产品的代表品类角色扮演和策略类位于排行的中部位置,数量占比分别为 5.8% 和 4.2%。

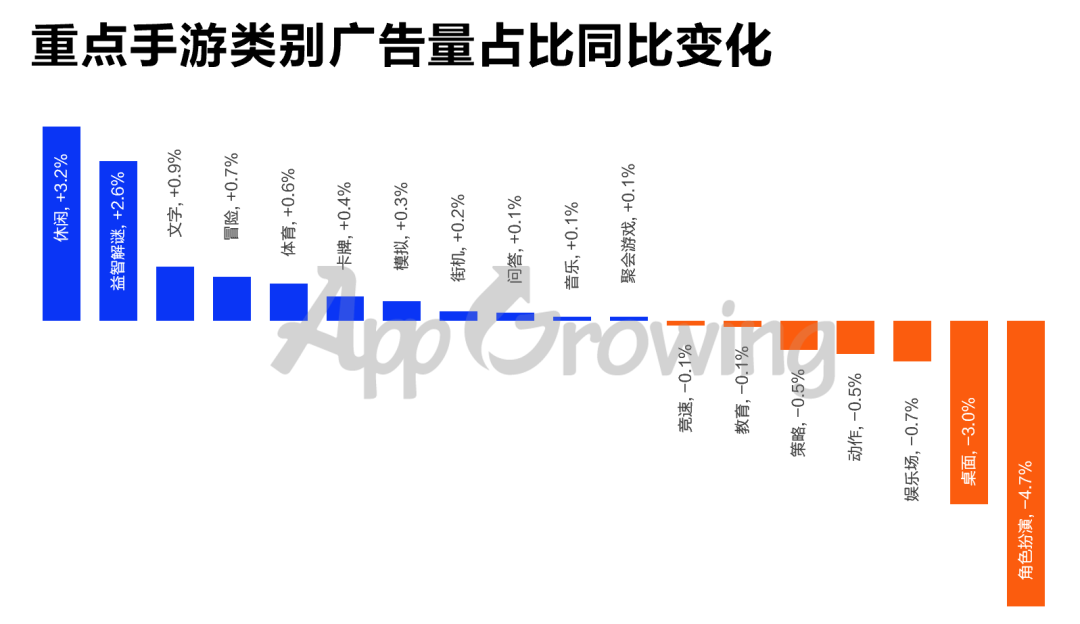

对比各个手游类别 2022 年与 2021 年的广告量占比,轻度游戏展现出明显的上升趋势,休闲与益智解谜是唯二占比涨幅超过 2% 的品类。降幅最高的品类是角色扮演类,广告量占比同比下降了 4.7%。

另一个值得关注的品类是桌面类,这个轻度品类广告量占比同比下降了 3%。主要原因是去年红极一时的填色游戏在今年热度退减,相关产品的广告投放量明显下降。

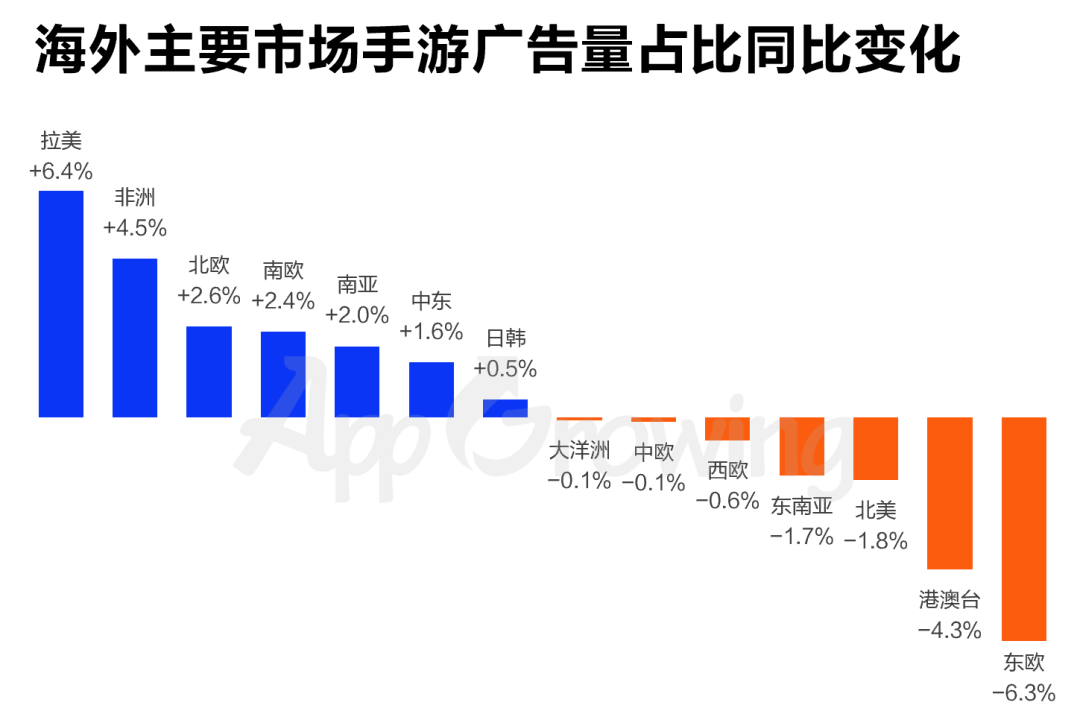

对比 2022 年与 2021 年全球主要市场手游广告量占比,新兴市场展现出的增长趋势更加明显。拉美市场凭借 6.4% 的涨幅成为 2022 年手游广告量占比同比增长最高的市场。其次是非洲市场,涨幅约为 4.5%。

广告量占比同比下降的地区中,东欧地区主要受到战争原因影响,广告量占比大幅下降。中国港澳台地区的广告量占比出现了 4.3% 的降幅,东南亚和北美市场的降幅分别为 1.7% 和 1.8%。

随着全球手游市场增速放缓,传统热门市场的高获客成本问题开始显现,越来越多的厂商加大了在新兴市场的广告投入,以期找到新的流量池。

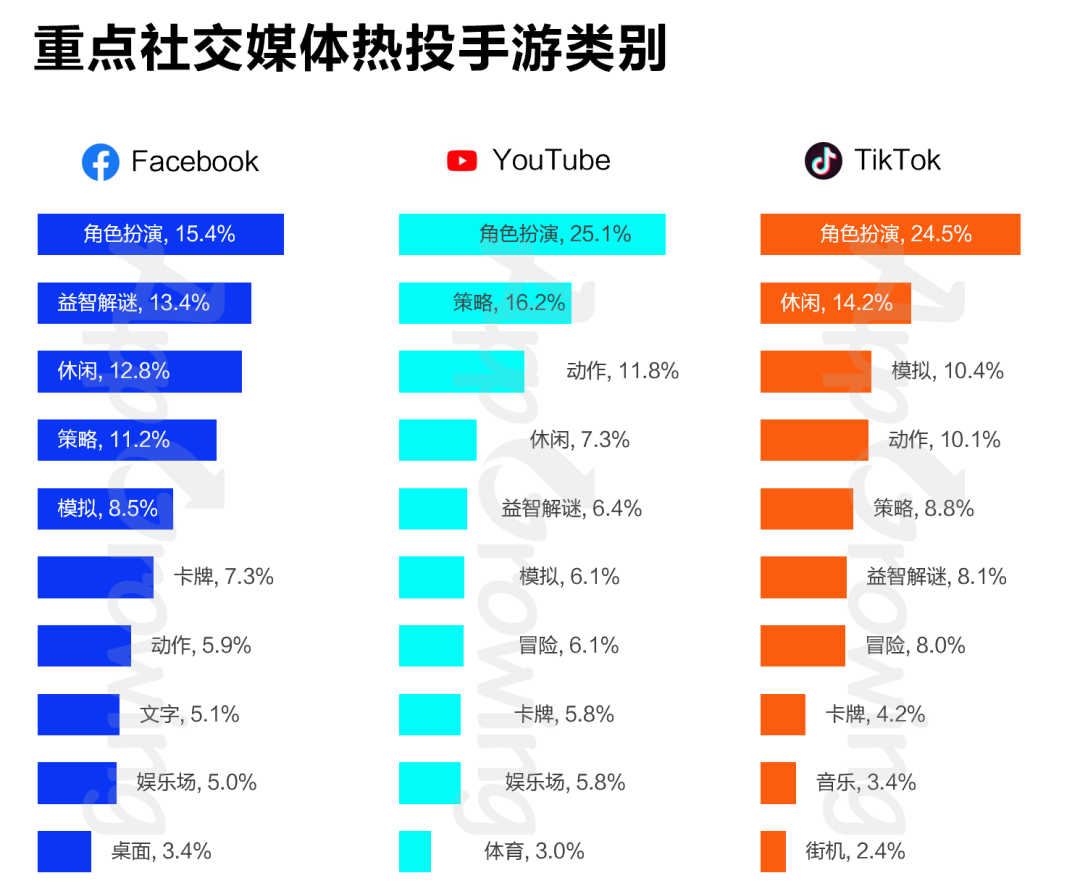

报告分别统计三个代表性的海外社交媒体平台 2022 年广告量最高的 10 个手游类别。可以看到,三个社交平台上广告量最高的游戏类别均为角色扮演类。

对于角色扮演或类似的重度产品来说,买量活动往往需要与社群及内容营销相结合。Facebook 是开展社群运营的重要渠道,而 YouTube 和 TikTok 作为海外代表性的视频平台,具备更强的内容属性。

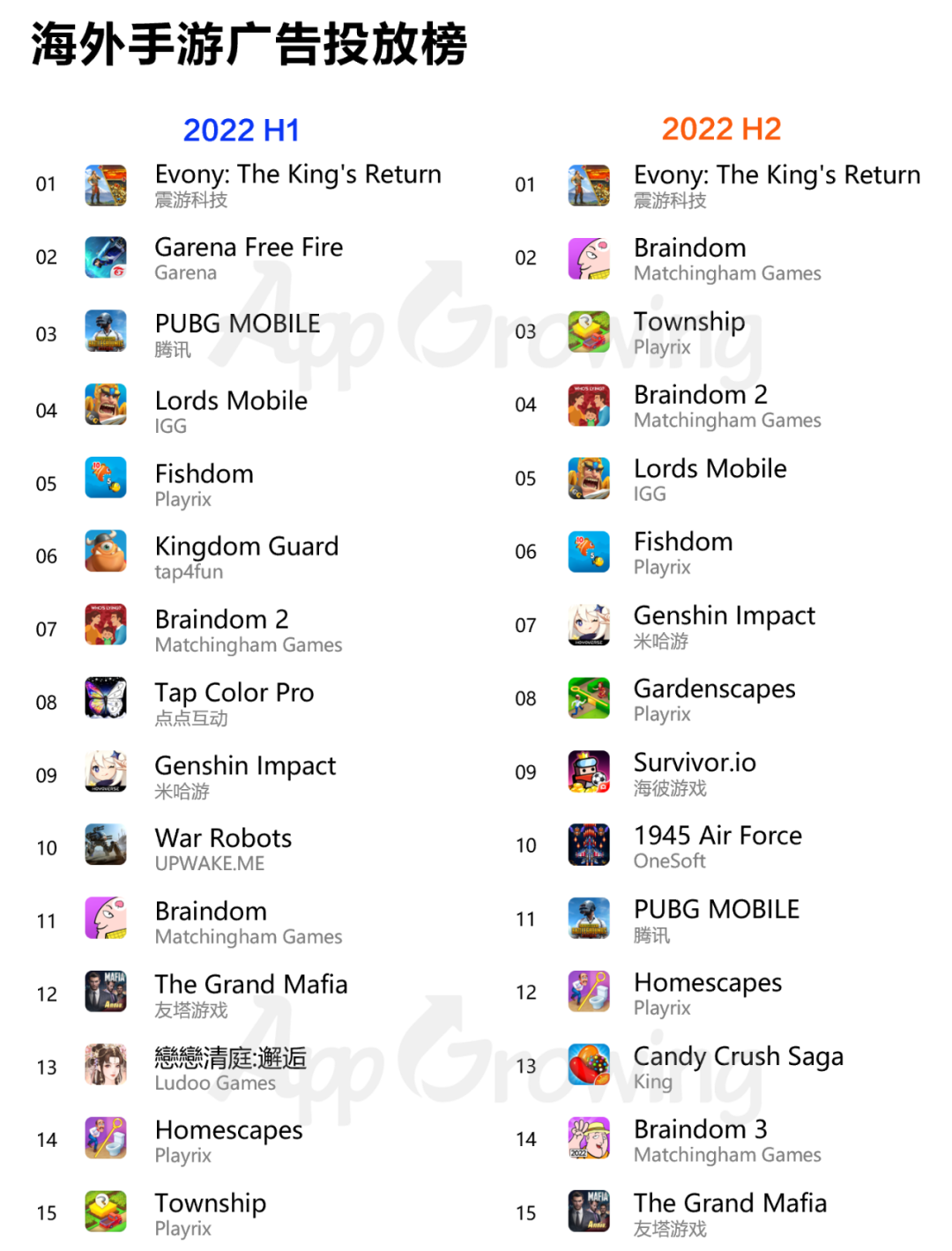

在 2022 年上半年,中重度手游在海外买量市场上表现出了强劲的竞争力。而到了下半年,轻度休闲品类产品开始发力买量。上半年买量表现亮眼的中重度产品中,多数产品的广告量排名在下半年出现不同程度下滑,甚至掉出 Top 15。

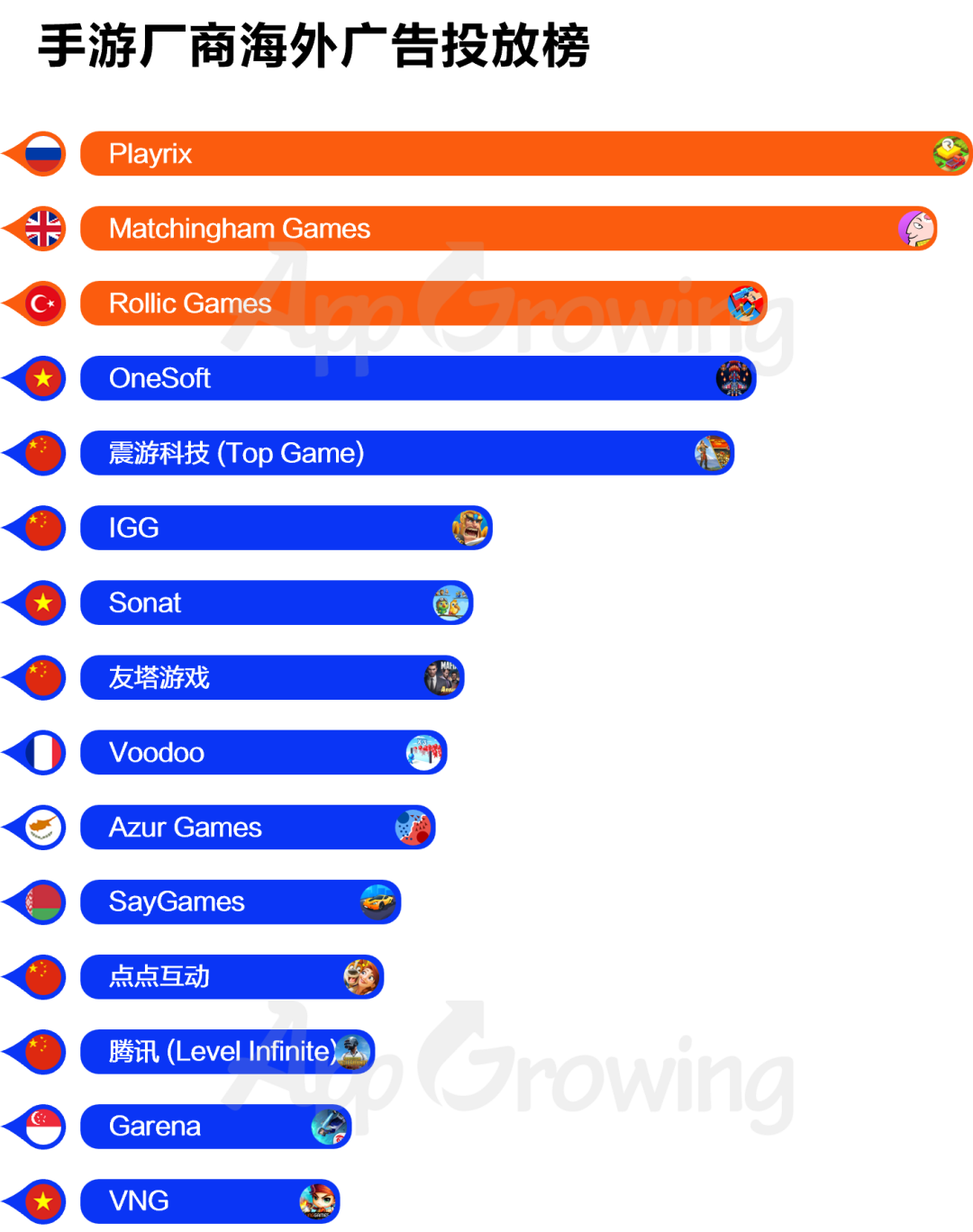

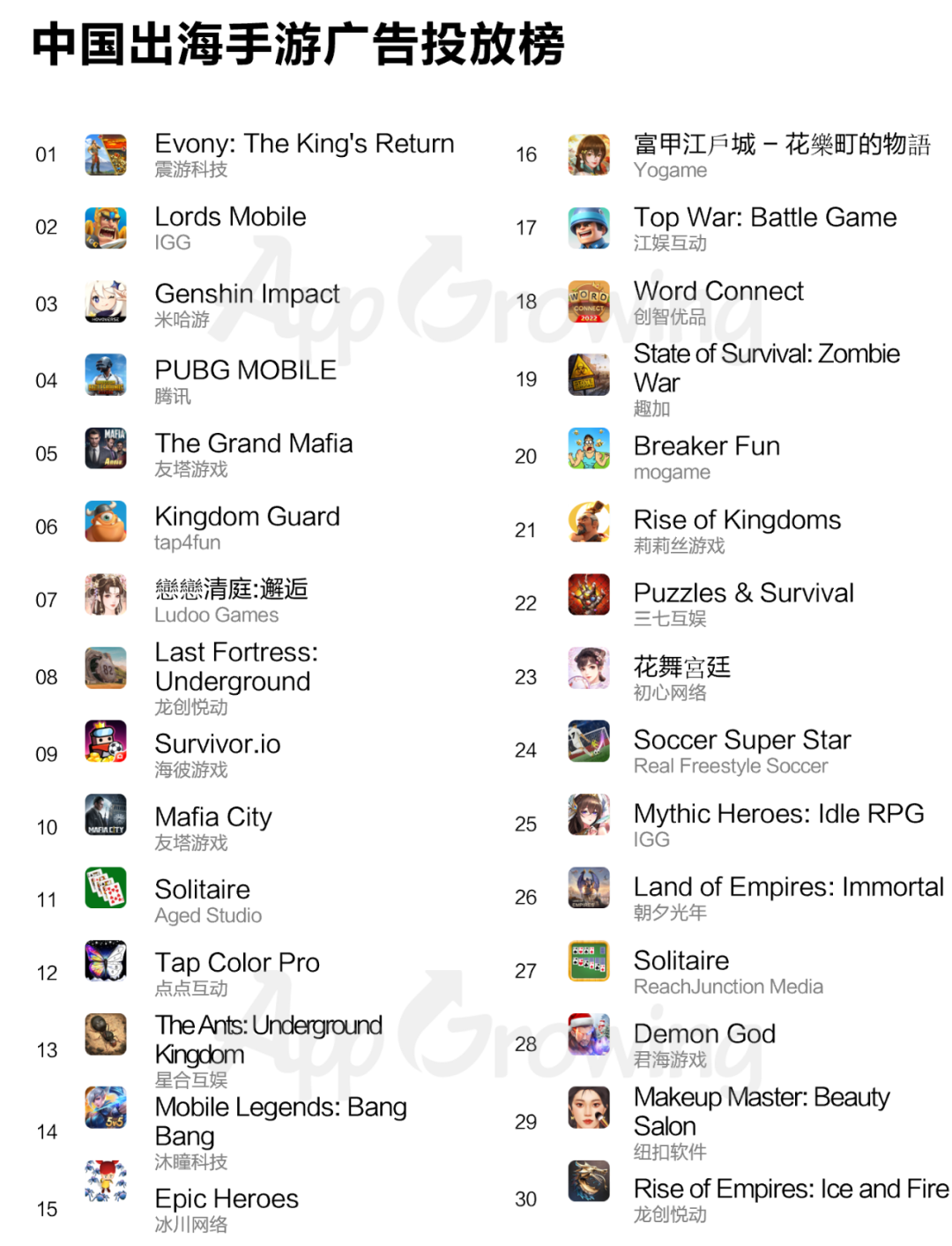

从厂商角度来看,轻度游戏厂商抢占了海外市场上更多的流量。排名第五的震游科技是 Top 5 中唯一主投中重度品类的厂商,也是投放量最高的中国厂商。

Top 15 中,中国厂商占到 5 位,主要的买量竞争对手来自欧洲和东南亚。

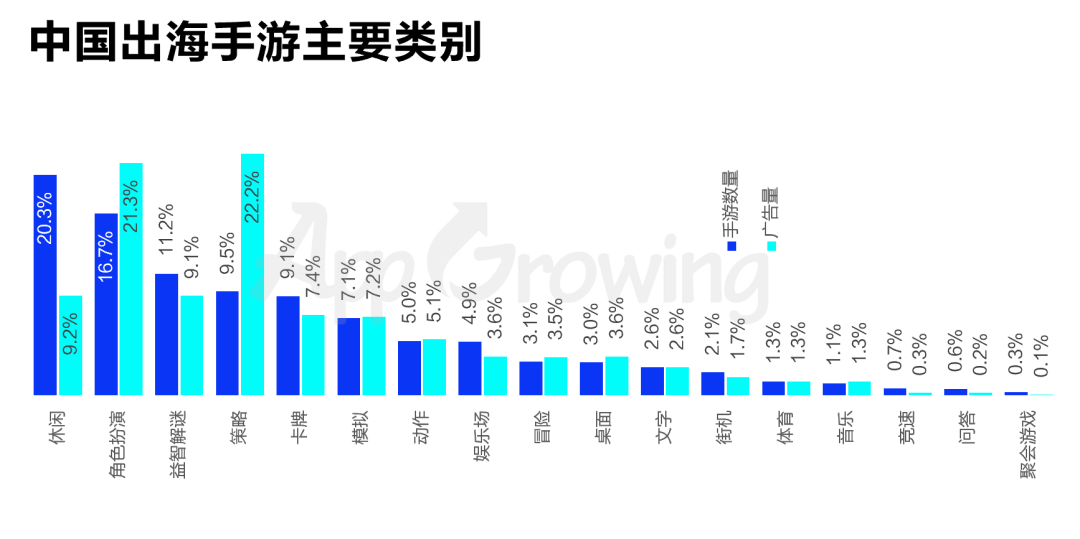

2022 年中国手游出海大潮中,低门槛的休闲类游戏仍然是产品数量最多的赛道,占比约为 20.3%。

角色扮演与策略两个类别的数量占比分别为 16.7% 和 9.5%,明显高出海外大盘的平均水平。同时,这两个类别也是中国出海厂商投放广告最多的类别,广告量占比分别达到 21.3% 和 22.2%。

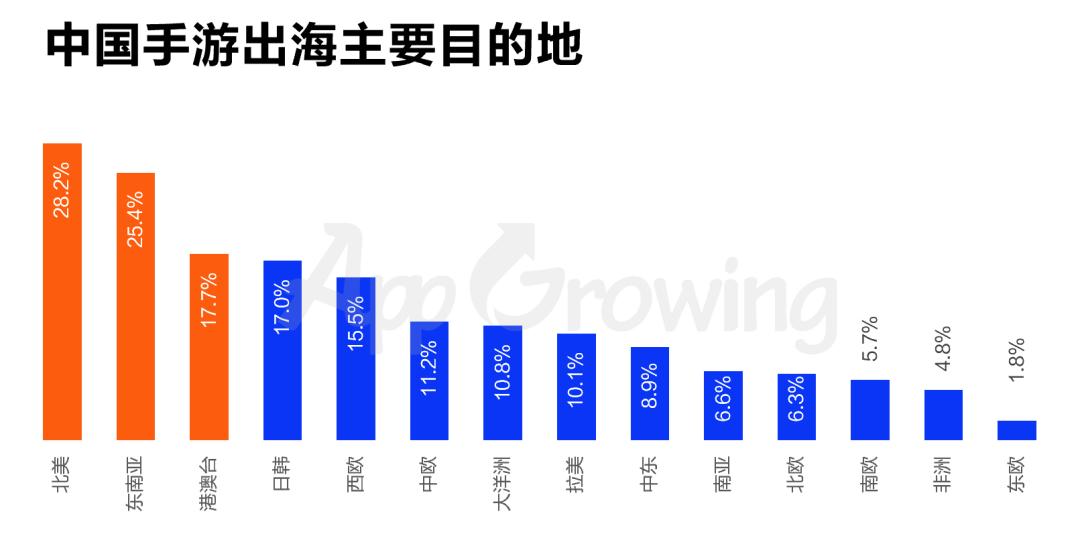

2022 年中国手游厂商在海外市场上投出的广告有28.2% 会覆盖北美市场,对于有意进入英语世界的手游厂商,北美是绕不开的一块市场。

排在第二、三、四位的地区分别为 东南亚(25.4%)、中国港澳台(17.7%) 和 日韩(17.0%)。相似的文化背景使得这些市场成为了中国厂商出海的首选。

而在海外大盘趋势中表现出强劲增长势头的拉美、中东市场在 2022 年并未受到中国手游出海厂商的过多青睐,广告量占比仅为 10.1% 和 4.8%。

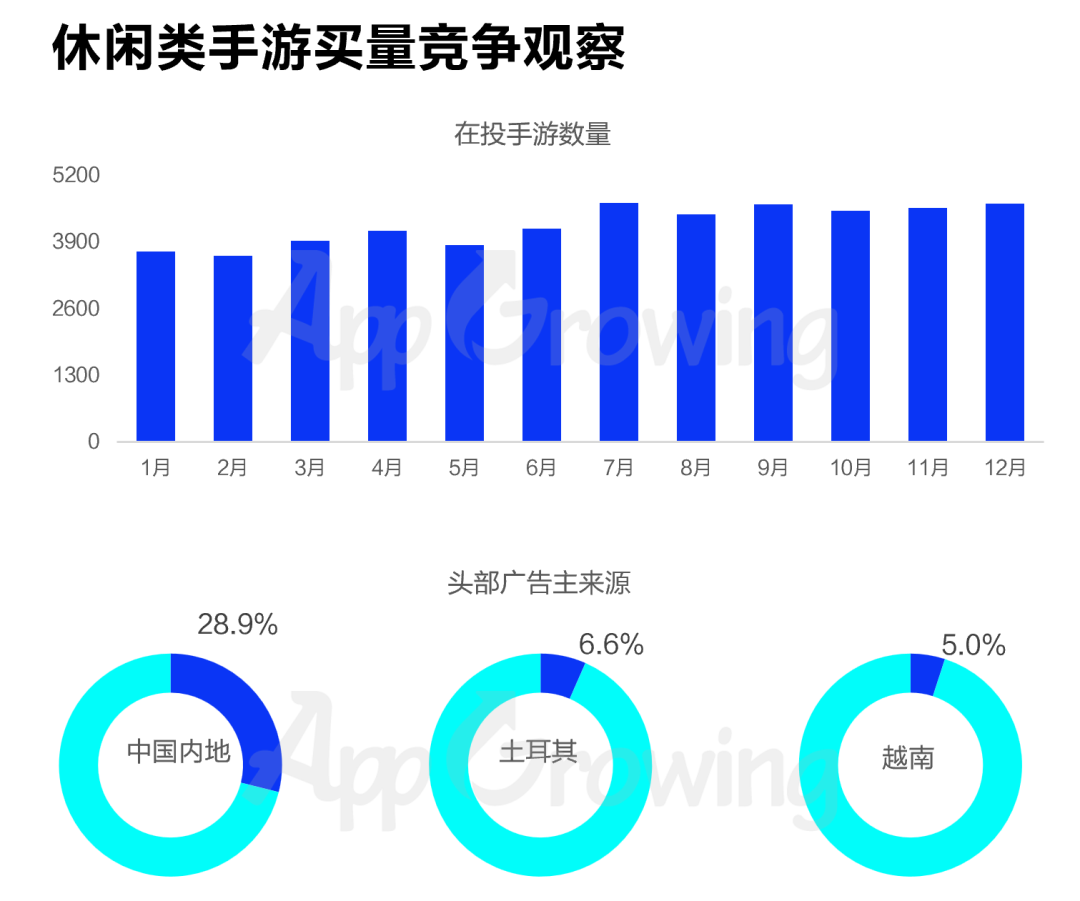

2022 年海外市场休闲类在投手游数量整体呈波动上升趋势,上半年平均单月有约 3900 款休闲手游投放广告,而在下半年这一数字增长到 4500 左右。

海外休闲类手游的三大主要来源地区为中国内地、土耳其和越南。

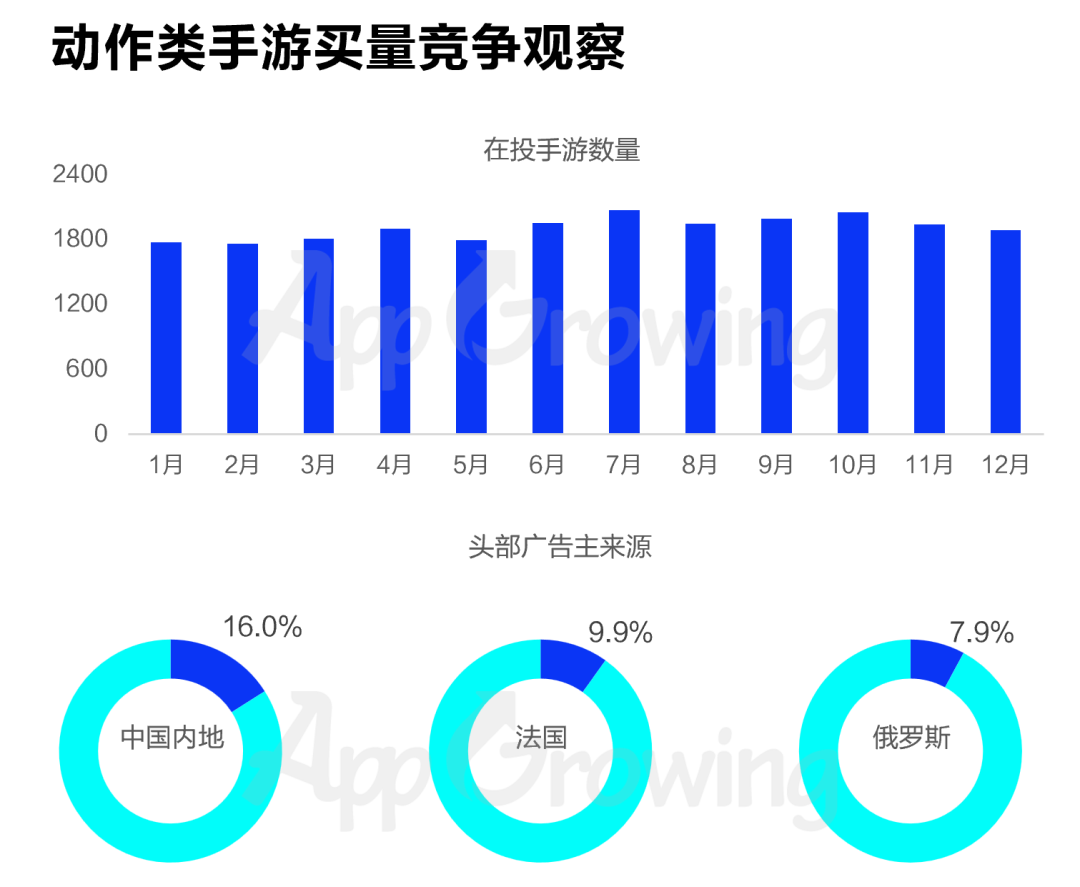

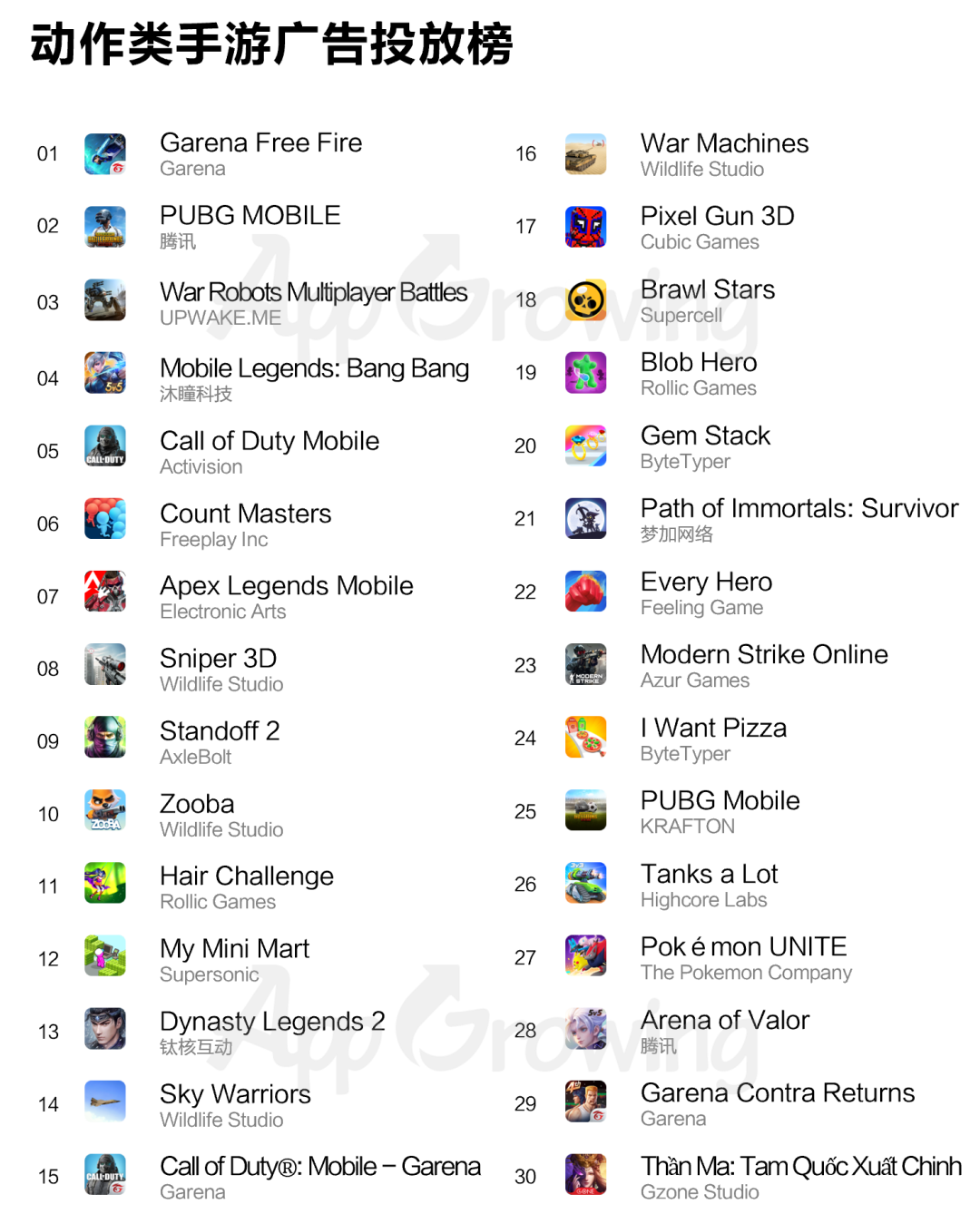

动作类每月在投手游数量在 1700~2000 范围内波动,不及休闲类的一半。而在广告投放量最高的 1000 款动作类手游中,来自中国内地厂商的产品占到了 16.0%。

除了传统印象中需要手眼配合、强调操作性的动作游戏,随着近年来休闲化的趋势,一些诸如休闲跑酷玩法的轻度产品也会带上动作标签。射击、吃鸡、MOBA 这样传统意义上的重度赛道中,也出现了轻量化产品。

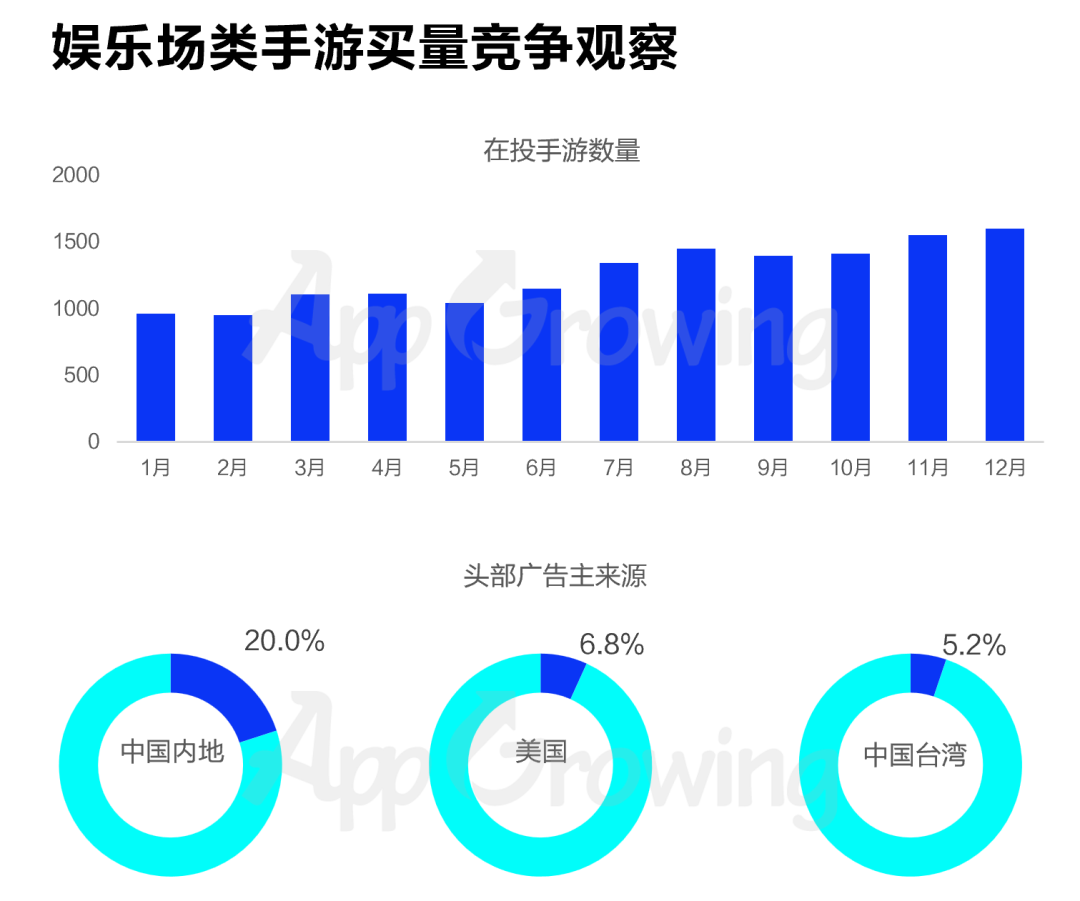

娱乐场类游戏在疫情期间出现了明显的增长。从每月在投手游数量来看,娱乐场赛道在 6~9 月有一波较为集中的上涨,大量产品在这个时间段进入了买量市场。

广告主来源方面,来自中国内地的产品占到了 20.0%,主要的竞争者则分别来自美国和中国台湾。

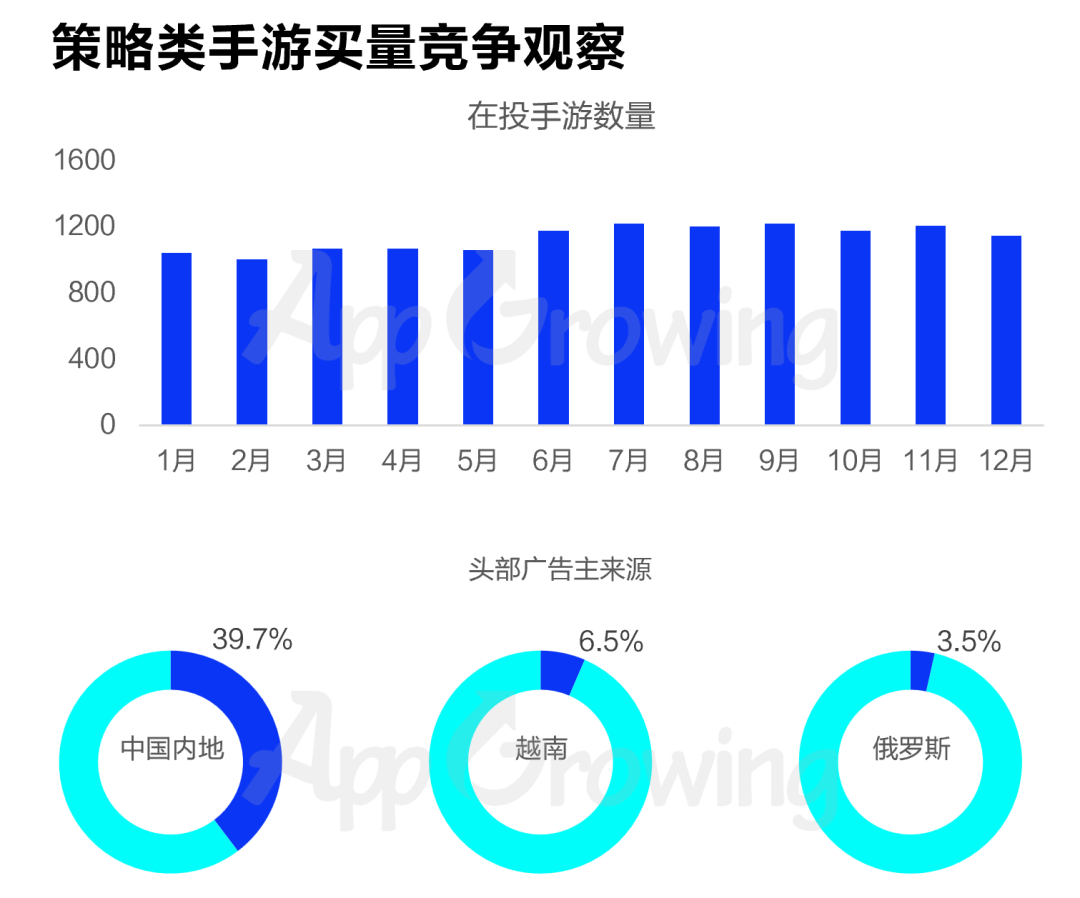

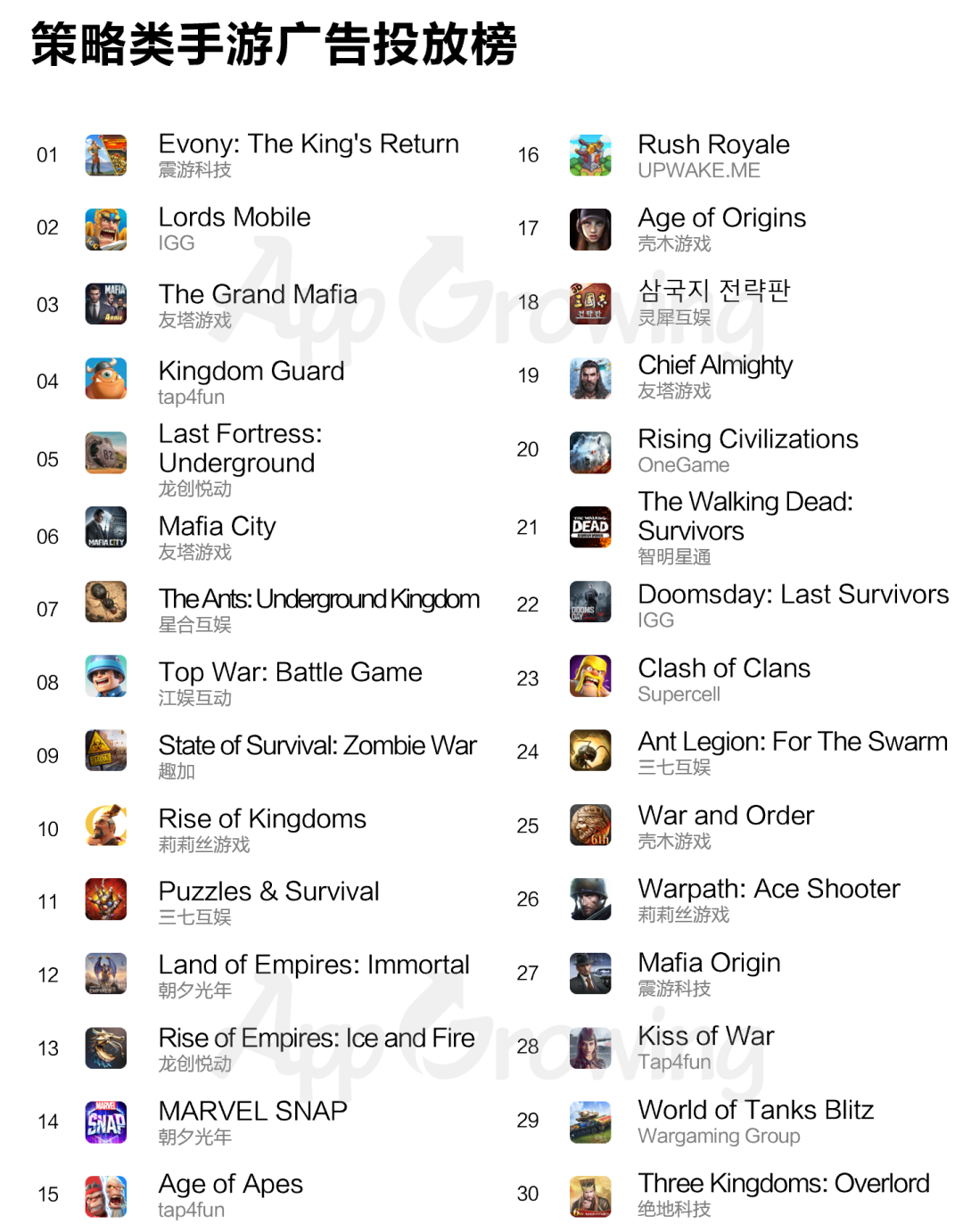

作为研发、获客成本都相对较高的一个品类,海外策略类手游的月均在投产品数量仅为 1100 左右,且全年无明显波动。

但是策略手游高投入高回报的特点受到了中国厂商的追捧,作为中国出海手游的主战场,在头部买量策略类游戏中,有 39.7% 来自中国厂商,这一比例远远超过了第二名越南的 6.5% 和第三名俄罗斯的 3.5%。

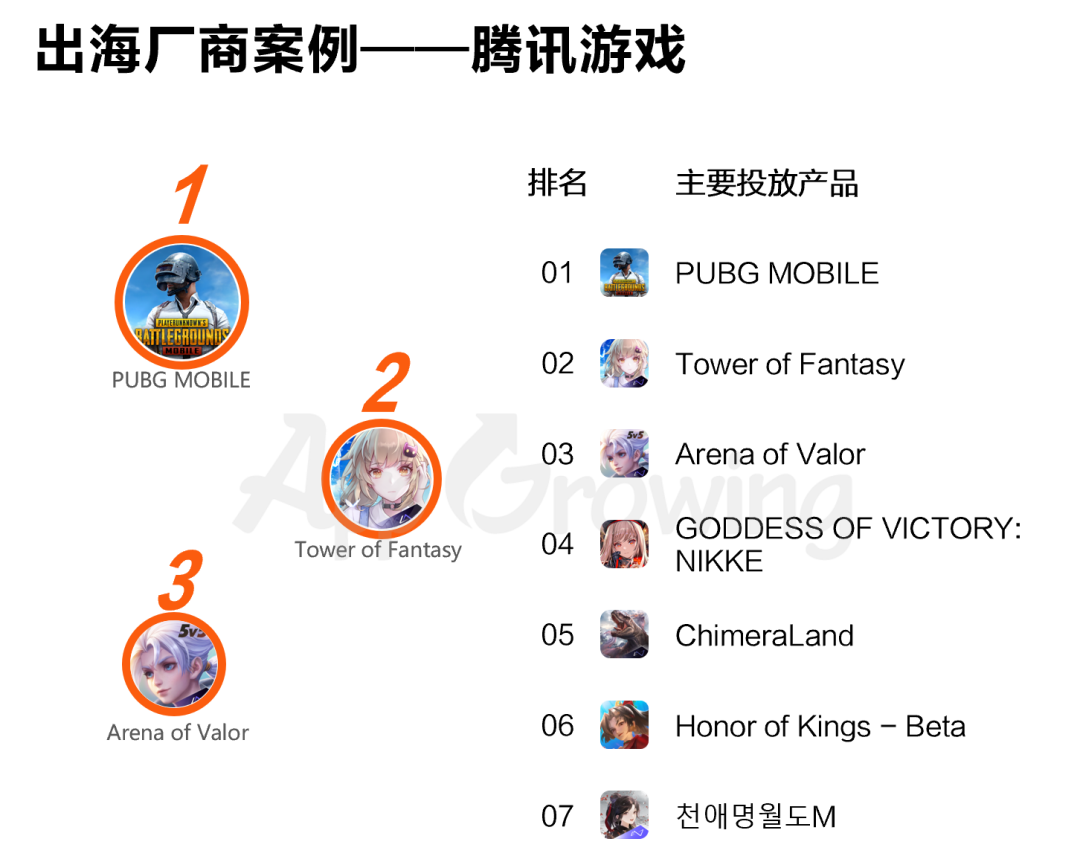

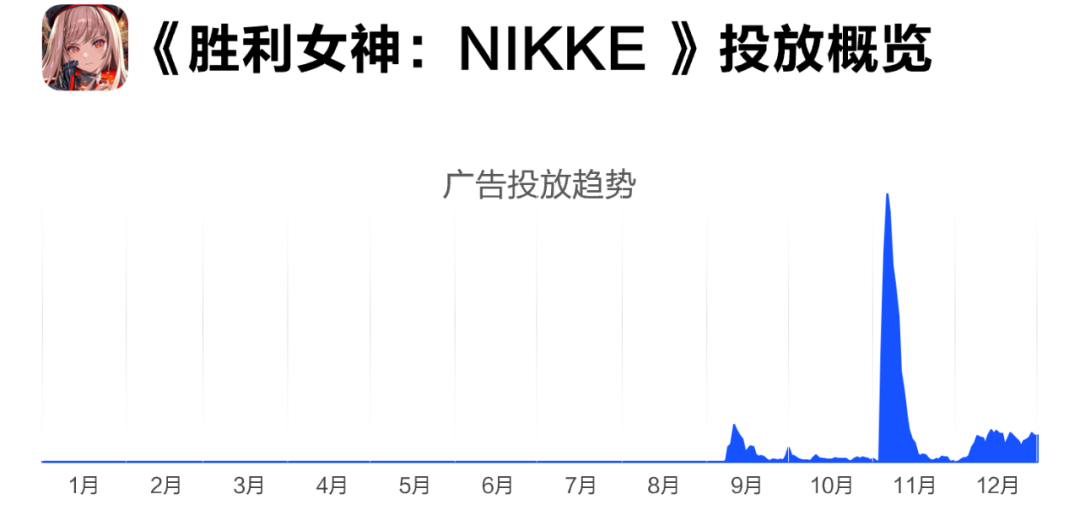

2022 年,腾讯游戏在海外市场明显发力。一方面,明星产品《PUBG MOBILE》继续高水平买量;另一方面,多款新产品上线海外后迅速取得亮眼成绩,例如《Tower of Fantasy》(幻塔)、《GODDESS OF VICTORY: NIKKE》(胜利女神:NIKKE )。王者荣耀海外版《Honor of Kings》的开测也令人期待其正式上线后的表现。

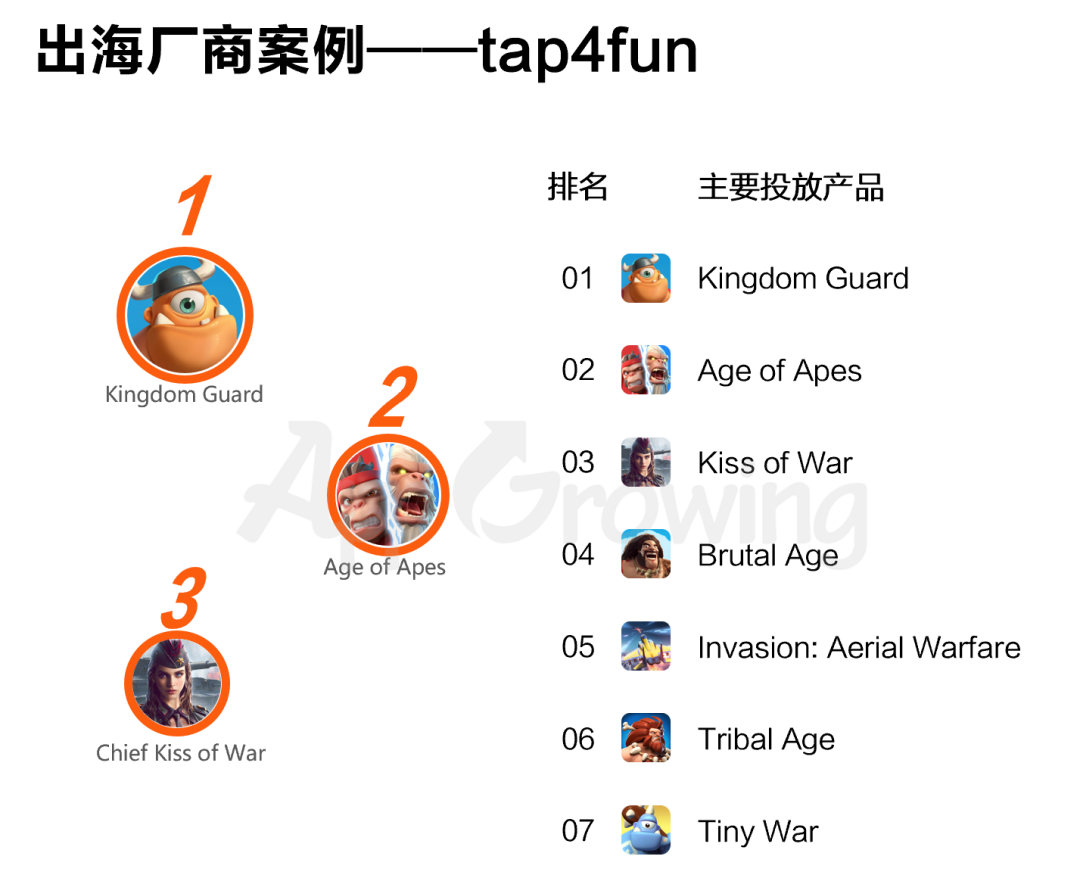

作为一家专注于 SLG 产品的厂商,tap4fun 2022 年的主投产品几乎全部为 SLG 游戏,但不同产品的题材及玩法形态仍然存在显著差异。

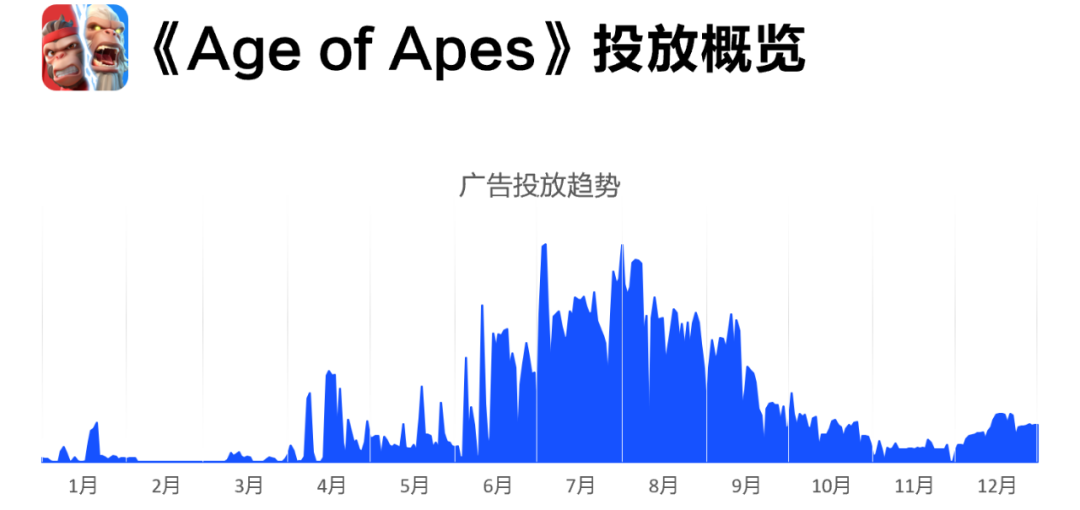

《Kingdom Guard》以塔防、融合玩法实现了轻量化改造;《Age of Apes》则是以独特的“猿猴”题材吸引玩家,再结合休闲副玩法获得亮眼的市场表现。

两种产品策略背后反映出的是 SLG 品类近两年的两个主要发展方向,即探索新题材,或是融合轻度休闲游戏玩法。

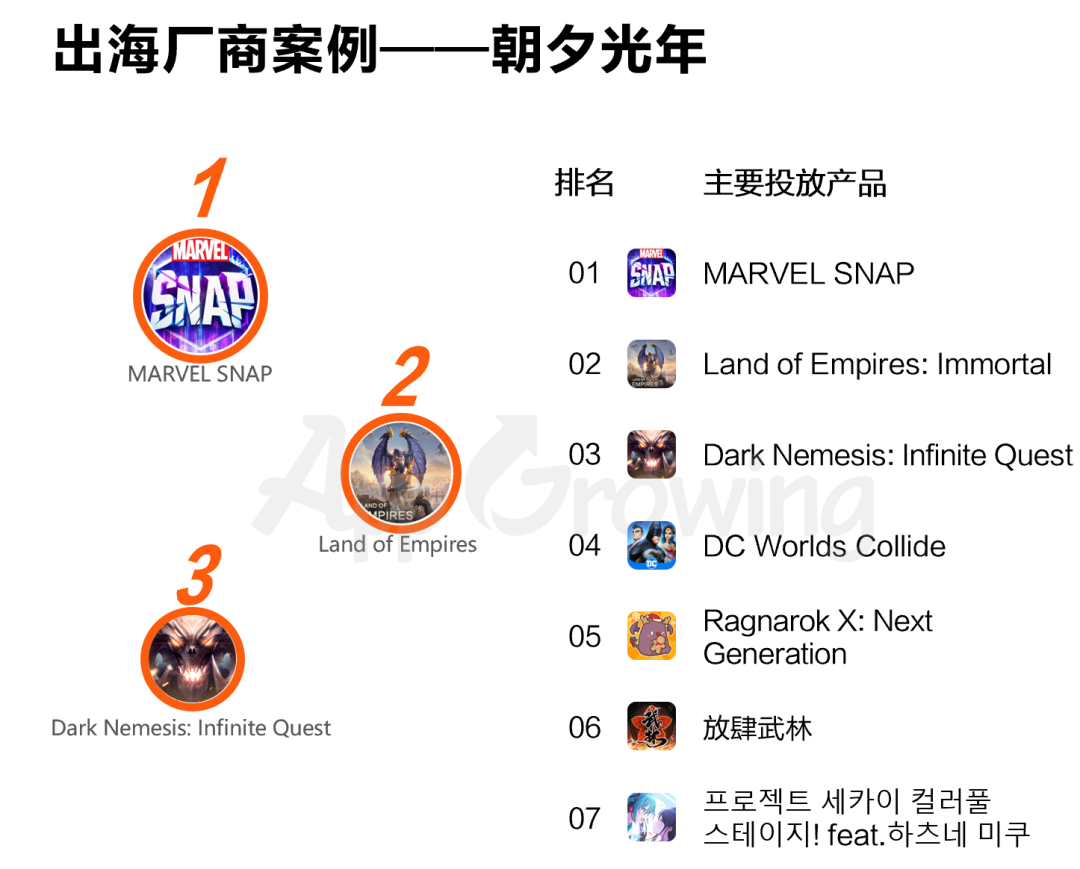

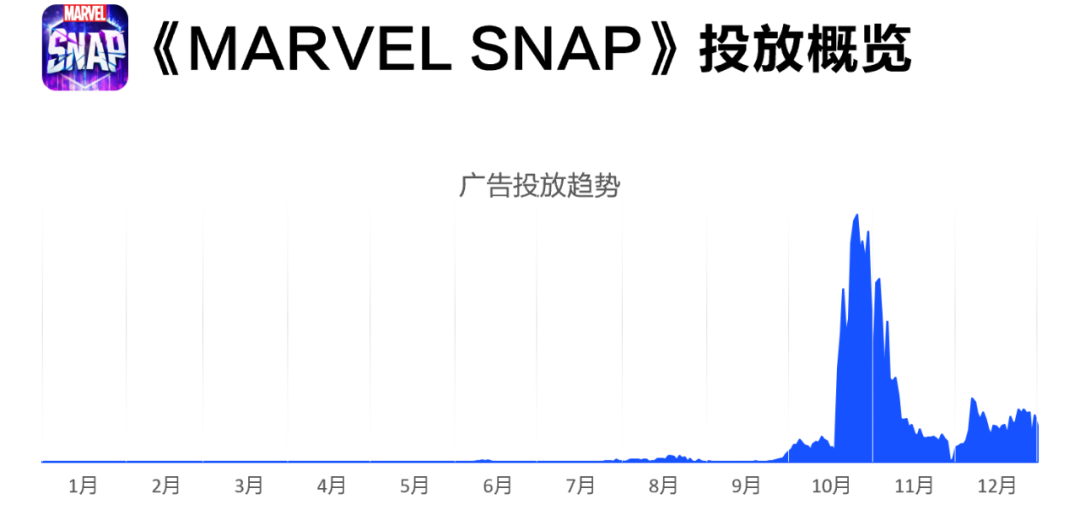

朝夕光年发行的《MARVEL SNAP》是 2022 下半年最受瞩目的手游新品之一。从买量数据来看,尽管上线不到半年,《MARVEL SNAP》已成为朝夕光年旗下广告投放量最高的产品。

另一方面,朝夕光年的多款在投产品均带有 IP 属性,包括 DC 宇宙、仙境传说、初音未来,显然朝夕光年针对 IP 改编手游的发行运营已经摸索出了一套方法。

出海厂商内循环系统建立日趋重要,对于新兴市场的争夺将愈发激烈。

国内营收负增长,中国开发者将发力海外市场以获得更多营收。

疫情后时代的全球经济下行给开发者带来挑战和机遇。

“用心”可能成为 2023 年游戏的“关键词”。

如何科学有效地买量,是各家厂商竞争力的一大核心。

数据分析助力游戏厂商迈好出海第一步。

手游市场,机遇与挑战并存。

从追求产品数量转向单款产品的高质量区域化运营。

以上为《2022 手游出海买量白皮书》部分内容节选,更多内容请查看完整版白皮书。

扫码添加Bill小助手,回复关键词“白皮书”,获取完整PDF版报告。

▼扫码添加Bill小助手▼

回复关键词“白皮书”

领取完整版报告

特别鸣谢联合宣传媒体:手游矩阵、腾讯调研云、游资网、Morketing Global、Enjoy出海、发现报告、App干货铺子、洞见研报、199IT及各行业观点提供方对本次白皮书的大力支持。

*以上相关广告数据由 AppGrowing 国际版 采集于公开之信息,报告中所有的文字、数据、图表均受有关商标和著作权的法律保护。部分数据、文字或图片素材采集于公开信息,仅为说明问题之引用,所有权为原作者所有。

未经允许,不得以任何形式或手段复制、抄袭、影印、翻译本报告的任何部分。凡转载、摘编或利用其它方式使用本报告文字、数据、观点的,应注明“来源:AppGrowing”,同时不能删减或改写内容。

报告内容仅供一般性参考,不应视为针对特定事务的意见或依据。

关注公众号【AppGrowing出海观察】,或立即注册 AppGrowing 国际版 了解更多移动广告投放情报。